2025年个人税收返还政策指南,手把手教你如何捡回一笔钱

各位朋友,不知道你们有没有这样的经历——每次看到工资条上被扣掉的个人所得税,心里总会默默计算:"要是这笔钱能返还该多好",其实啊,国家还真给了我们不少"退税"的机会!今天就让我这个在财税领域摸爬滚打多年的老会计,用最接地气的方式给大家详解最新的个人税收返还政策。

什么是税收返还?它和退税是一回事吗?

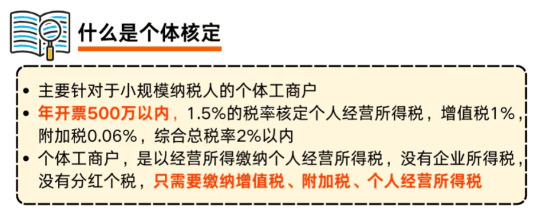

先给大家理清一个概念。"税收返还"这个说法在专业术语里更常指向即征即退、先征后返的税收优惠政策,但在老百姓的日常用语中,它已经演变成泛指各种可以退回已缴税款的情况,咱们今天聊的,主要就是年度个税汇算清缴中可能产生的退税,以及各项专项附加扣除带来的税收减免。

税收返还就像是我们平时多交给国家的钱,在年度"结算"时发现交多了,国家再把它还给我们,这可不是什么意外之财,而是本就应该属于我们的钱!

2025年税收政策有哪些新变化?

今年个税政策最值得关注的变化,主要集中在专项附加扣除标准的调整上:

-

3岁以下婴幼儿照护费用:每个婴幼儿的扣除标准从每月1000元提高到了2000元,家里有宝宝的同事小王算过一笔账,这个政策让他家每年能多享受1.2万元的扣除额,算下来能省下不少税。

-

子女教育专项附加扣除:每个子女的扣除标准也从每月1000元提高到了2000元,记得邻居李姐得知这个消息时特别开心,她家有两个上小学的孩子,这项政策让她家每年可以多享受2.4万元的扣除。

-

赡养老人专项附加扣除:标准从每月2000元提高到了3000元,独生子女按每月3000元扣除,非独生子女需要与兄弟姐妹分摊每月3000元的扣除额度。

这些标准的上调,意味着我们可以在计算应纳税所得额时扣除更多的金额,直接降低了应纳税额,自然就有更多机会获得税收返还。

哪些情况最容易获得税收返还?

根据我的经验,以下几种情况最容易产生退税:

年中跳槽或收入波动大 我表弟去年就遇到了这种情况,上半年在一家公司月薪2万,缴纳了个税;下半年跳槽到新公司,月薪还是2万,但新公司计算个税时重新使用了累计扣除费用,导致他全年实际缴纳的个税超过了应缴数额,最后在年度汇算时,顺利拿到了8000多元的退税。

有符合条件的专项附加扣除但未及时填报 我的客户张工程师就是个典型例子,他一直在外地工作,在租房的同时还要偿还老家的房贷,但他只知道房贷利息可以扣除,不知道符合条件的租房支出也可以扣除,去年他补填了住房租金专项附加扣除,最终获得了5600元的退税。

自由职业者或兼职收入 现在很多年轻人都有副业,比如设计师小李除了本职工作外,还会接一些私活,这些劳务报酬收入通常会被预扣20%的个税,但在年度汇算时,这些收入会与工资薪金合并计算,适用综合所得税率,往往会产生退税。

年中符合条件的专项附加扣除标准提高 就像前面提到的,今年多项专项附加扣除标准都提高了,如果你在去年已经享受了这些扣除,但扣除标准在今年提高了,那么在办理今年的预扣预缴和明年的年度汇算时,就能享受到更多的税收优惠。

专项附加扣除详解:别让这些"隐形福利"溜走

很多朋友对专项附加扣除一知半解,我来给大家详细拆解:

子女教育扣除

- 适用范围:从孩子3岁到博士研究生毕业

- 所需材料:子女学籍信息即可,不需要提供学费发票

- 特别提醒:寒暑假期间照样可以扣除,孩子毕业后参加工作就不能再扣除了

继续教育扣除

- 学历教育:每月400元,最长不超过48个月

- 职业资格教育:取得相关证书的当年,按3600元定额扣除

- 真实案例:我的学员小陈去年考取了注册会计师证书,在个税APP上填报后,直接获得了3600元的扣除额度。

住房贷款利息扣除

- 条件:首套住房贷款,在实际发生贷款利息的年度

- 标准:每月1000元,最长240个月

- 注意:即使贷款提前还清,未享受满的月份也不能再享受

住房租金扣除

- 标准:直辖市、省会城市每月1500元,市辖区户籍人口超过100万的城市每月1100元,其他城市每月800元

- 重要提醒:如果你在工作的城市没有自有住房而租房,同时老家有房贷,可以根据实际情况选择享受其中一项,通常选择扣除标准更高的那项更划算。

赡养老人扣除

- 条件:赡养年满60岁的父母,或子女均已去世的年满60岁的祖父母、外祖父母

- 标准:独生子女每月3000元,非独生子女分摊每月3000元

- 实操建议:兄弟姐妹间最好提前协商好分摊方式和额度,签订书面协议备查。

大病医疗扣除

- 这是个容易被忽视但很有价值的扣除项目

- 条件:医保报销后个人负担累计超过15000元的部分,在80000元限额内据实扣除

- 办理方式:可以通过国家医保服务平台APP查询符合扣除的金额

手把手教你办理税收返还

办理税收返还其实很简单,跟着以下步骤操作即可:

第一步:下载"个人所得税"APP 这是办理个税业务最便捷的渠道,记得通过官方应用商店下载,避免使用来路不明的第三方链接。

第二步:核对收入信息 登录APP后,在首页找到"收入纳税明细查询",选择要查询的年度,仔细核对每一笔收入是否准确,如果发现不属于自己的收入记录,一定要及时申诉。

第三步:填报专项附加扣除 在"专项附加扣除填报"模块中,根据实际情况填写各项扣除信息,建议在每年12月份确认下一年度的扣除信息,确保及时享受优惠。

第四步:办理年度汇算 一般在次年3月1日至6月30日期间,通过"综合所得年度汇算"功能办理,系统会自动计算应退或应补税额,确认无误后提交申请即可。

特别提醒几个关键时间点:

- 每年12月:确认下一年度专项附加扣除信息

- 次年3月-6月:办理上一年度个税汇算清缴

- 全年任何时候:都可以填报或修改专项附加扣除信息

常见问题解答

退税申请提交后多久能到账? 一般情况下,税务审核需要7-10个工作日,银行处理需要2-3个工作日,如果遇到申报高峰期,可能会适当延长,我的经验是,大多数人在提交申请后的两周内都能收到退税款。

如果需要补税,可以不补吗? 如果年度汇算后需要补税,但年度综合所得收入不超过12万元,或者应补税额不超过400元,可以免于办理汇算清缴,但如果需要补税金额超过400元,务必要在6月30日前完成补缴,否则会产生滞纳金,还可能影响个人纳税信用。

年终奖选择哪种计税方式更划算? 年终奖可以选择并入综合所得计税,也可以选择单独计税,这个选择不是绝对的,取决于你的具体收入情况,个税APP会在汇算时给出两种选择,你可以对比后选择更优惠的方式,收入较高的人选择单独计税更划算,收入较低的人选择合并计税更划算。

离婚后子女教育扣除如何享受? 父母离婚后,孩子教育扣除可以由其中一方按扣除标准的100%扣除,也可以由双方分别按扣除标准的50%扣除,具体扣除方式在一个纳税年度内不能变更,建议根据实际情况选择对双方最有利的方式。

税收返还的深层意义

税收返还政策不仅仅是为了给纳税人减轻负担,更深层次的意义在于:

-

促进社会公平:通过差异化的扣除政策,考虑了不同纳税人的实际负担能力。

-

引导社会行为:比如继续教育扣除鼓励终身学习,住房租金扣除支持租房市场发展。

-

提升纳税意识:让更多人主动了解税收政策,增强纳税责任感。

记得有位退休老师跟我说过:"每次办理退税,都感觉像是跟国家进行了一次深度对话。"确实,了解税收政策的过程,也是理解国家治理思路的过程。

最后给大家几个实用建议:

-

养成记账习惯:记录与各项扣除相关的支出,留存好相关凭证,至少保存5年。

-

关注政策变化:税收政策每年都可能调整,及时了解新政策可以帮你节省不少税款。

-

善用专业工具:除了个税APP,还可以关注国家税务总局官方网站、微信公众号等权威渠道。

-

遇到问题及时咨询:如果对政策理解有困难,可以拨打12366纳税服务热线,或向专业机构咨询。

税收返还本质上是我们与国家之间的"多退少补",了解政策、用好政策,是每个纳税人的权利,也是智慧,希望通过今天的分享,能帮助大家在合法合规的前提下,最大限度地享受政策红利,让该退的税一分不少地回到自己的口袋。

税收返还不是占便宜,而是拿回本就应该属于自己的东西,做好税收规划,也是理财的重要一环,希望大家都能成为精明的纳税人,既要依法履行纳税义务,也要懂得维护自己的合法权益!

专业税筹师定制税务筹划方案!

复制微信号