核定征收企业所得税政策解析与实务操作指南

随着我国税收征管体系的不断完善,核定征收作为企业所得税的重要征收方式,在中小企业税务管理中发挥着关键作用,本文将深入解析核定征收企业所得税政策的核心要点,为企业提供专业化的税务筹划建议。

核定征收的基本概念与法律依据

核定征收是指税务机关根据纳税人具体情况,依照法定程序和方法核定应纳税额的一种征收方式,主要法律依据包括: 1. 《企业所得税法》第44条 2. 《税收征收管理法》第35条 3. 国家税务总局公告2012年第27号适用对象主要为:

- 依法可不设置账簿的企业

- 应设未设账簿的企业

- 擅自销毁账簿或拒不提供纳税资料的企业

- 申报计税依据明显偏低且无正当理由的企业

与查账征收相比,核定征收具有程序简化、申报便捷的特点,但同时也存在税负确定性不足的局限,企业应根据实际经营状况和财务管理水平选择合适的征收方式。

政策核心内容解析

(一)应纳税所得额核定方法 1. 核定应税所得率法: 应纳税额=收入总额×应税所得率×适用税率 2. 核定应纳税所得额法: 应纳税额=核定所得额×适用税率(二)行业应税所得率标准 根据《企业所得税核定征收办法》规定:

- 农林牧渔业:3%-10%

- 制造业:5%-15%

- 批发零售业:4%-15%

- 建筑业:8%-20%

- 娱乐业:15%-30% 具体适用率由税务机关在幅度内确定

(三)申报缴纳要求

- 按季预缴,年度汇算清缴

- 收入总额包含免税收入和不征税收入

- 享受税收优惠需单独申报审批

核定征收的优缺点分析

(一)优势特征 1. 简化会计核算:免除复杂成本核算流程 2. 降低涉税风险:避免因凭证不全导致的处罚 3. 便于小型企业管理:适合初创期和微利企业 4. 减少税企争议:税务机关拥有较大裁量权

(二)潜在风险

- 税负不可控性:收入增长可能导致税负陡增

- 优惠政策受限:部分税收优惠无法享受

- 发展制约:不利于融资和上市准备

- 检查风险:可能触发税务稽查

实务操作流程指引

(一)申请核定征收流程 1. 提交《企业所得税核定征收鉴定表》 2. 提供近三年财务报表及纳税资料 3. 税务机关开展实地核查(15个工作日内) 4. 下达《税务事项通知书》(二)关键材料准备

- 营业执照副本复印件

- 最近年度审计报告(如有)

- 经营场所证明

- 主要购销合同样本

- 银行对账单

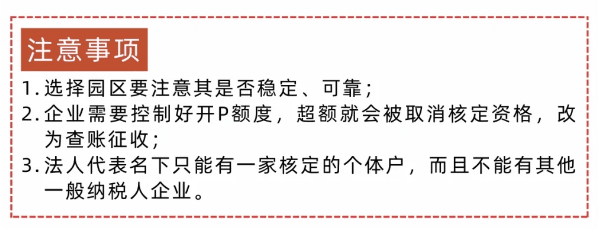

(三)注意事项

- 申请时限:每年3月31日前

- 有效期限:原则上不超过3年

- 变更条件:经营模式重大变化需重新核定

- 异议处理:可申请行政复议

税务筹划优化建议

(一)征收方式选择策略 1. 年收入300万元以下企业可优先考虑 2. 成本核算困难的服务型企业适宜采用 3. 高利润率企业建议选择查账征收(二)行业划分优化

- 跨行业经营企业可申请分别核算

- 合理设计业务结构匹配低税率行业

- 关注税务机关行业认定标准变化

(三)动态调整机制

- 建立税负预警指标(收入增长率/税负率)

- 定期进行征收方式效益测算

- 适时申请转为查账征收

(四)合规管理要点

- 完整保存收入确认凭证

- 规范关联交易定价

- 及时报告重大经营变更

- 建立税务风险内控制度

典型案例分析

案例1:某商贸企业年收入2000万元,适用10%应税所得率,实际利润率8%,采用核定征收每年节税:(2000×10%-2000×8%)×25%=10万元案例2:某高新技术企业误选核定征收,导致15%税率优惠无法享受,造成年度多缴税款75万元,后通过及时调整征收方式挽回损失。

通过上述分析可见,企业应建立科学的税务决策机制,结合发展阶段、行业特征和战略目标,在专业机构指导下作出最优税收安排。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!