核定征收企业所得税应税所得率计算方法全解析

企业所得税的核定征收方式是税务机关针对账簿不健全或难以查账的纳税人采取的特殊征管措施,其中应税所得率的确定直接影响企业的实际税负水平,本文将深入解析应税所得率的计算逻辑、政策依据及实务操作要点。

核定征收的基本概念与适用条件

根据《税收征收管理法》第三十五条规定,纳税人存在以下情形之一时,税务机关有权核定其应纳税额: 1. 依照法律、行政法规规定可不设置账簿的 2. 应当设置但未设置账簿的 3. 擅自销毁账簿或拒不提供纳税资料的 4. 虽设置账簿但账目混乱难以查账的 5. 未按规定期限申报且逾期仍不申报的 6. 申报计税依据明显偏低且无正当理由的采用核定征收方式的企业需重点关注应税所得率的确定标准,该比率由省级税务机关在国家税务总局规定的幅度范围内制定具体标准。

应税所得率的法定标准范围

根据《企业所得税核定征收办法(试行)》(国税发[2008]30号)规定,各行业应税所得率幅度如下:| 行业类别 | 应税所得率范围 |

|---|---|

| 农、林、牧、渔业 | 3%-10% |

| 制造业 | 5%-15% |

| 批发和零售业 | 4%-15% |

| 交通运输业 | 7%-15% |

| 建筑业 | 8%-20% |

| 餐饮业 | 8%-25% |

| 娱乐业 | 15%-30% |

| 其他行业 | 10%-30% |

具体执行标准以各省税务局公告为准。

- 江苏省制造业应税所得率下限为7%

- 浙江省批发零售业按收入规模分档适用5%-9%

- 广东省建筑业统一按10%执行

应税所得额的具体计算步骤

计算公式:应纳税所得额 = 应税收入额 × 应税所得率实务操作中需注意三个关键环节:

收入总额的确定

- 包括销售货物收入、提供劳务收入等所有应税项目

- 不包括不征税收入(如财政拨款)和免税收入

- 需进行增值税价税分离处理

应税所得率的选定

- 按照主管税务机关核定的行业标准执行

- 跨行业经营企业按主营项目确定适用率

- 兼营不同应税项目且核算不清的从高适用

特殊情况处理

- 收入明显偏低的按组成计税价格核定

- 成本费用无法查实的按成本加成法核定

- 关联交易需进行特别纳税调整

典型行业计算案例演示

案例1:某小型制造业企业(适用应税所得率8%) 年度收入总额:500万元(不含税) 应纳税所得额 = 500万 × 8% = 40万元 应纳所得税额 = 40万 × 25% = 10万元案例2:某餐饮企业(适用应税所得率12%) 季度收入总额:80万元(不含税) 应纳税所得额 = 80万 × 12% = 9.6万元 应纳所得税额 = 9.6万 × 25% = 2.4万元

案例3:跨行业经营企业 某企业同时经营批发(收入300万)和娱乐(收入200万)业务,若未分别核算: 从高适用娱乐业15%应税所得率 应纳税所得额 = 500万 × 15% = 75万元

实务操作中的常见误区

1. 错误理解适用条件 将核定征收误认为"税收优惠",主动放弃建账权利,实际上税务机关会定期核查,对达到查账征收条件的企业将强制转换征收方式。混淆收入确认口径 常见错误包括:

- 未将视同销售收入计入应税收入

- 漏计非货币性资产交换收入

- 错将预收账款直接计入收入

忽视申报调整义务 当实际利润率低于核定标准时,未及时申请调整应税所得率,根据《国家税务总局公告2012年第27号》,纳税人可提供证据申请重新核定。

应税所得率的动态管理机制

税务机关建立三级管理制度: 1. 初次核定时采用行业基准值 2. 每年开展税负评估,对偏差超过20%的企业启动调整程序 3. 对连续三年实际税负波动小于5%的企业可申请固定应税所得率企业应重点监控以下指标:

- 行业平均利润率变动

- 税收优惠政策适用情况

- 重大资产重组或业务转型

- 关联交易比例变化

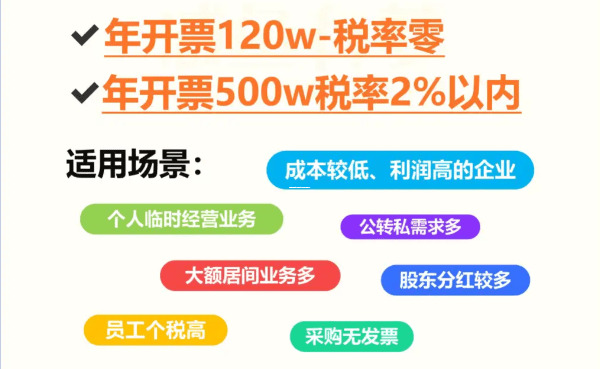

优化税负的合规建议

1. 征收方式选择策略 - 年收入300万以下企业可测算两种方式税负差异 - 利润率低于行业标准30%的企业优先选择核定征收 - 存在大量成本费用的企业建议完善会计核算成本费用管理要点

- 及时取得合法有效凭证

- 规范关联交易定价

- 合理运用加速折旧政策

优惠政策衔接应用

- 小型微利企业减税政策

- 研发费用加计扣除政策

- 区域性税收优惠的叠加适用

需要特别提醒的是,2025年多地税务机关已开始运用大数据分析技术,对核定征收企业实施动态监控,建议企业每季度进行税负健康检查,必要时可聘请专业税务师进行合规性审计。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!