个体核定税率征收政策全解析

个体工商户作为市场经济的重要组成部分,其税收征管方式直接影响着经营成本与合规发展,核定征收作为我国税收征管体系中的特殊方式,在实践中具有独特的适用场景与操作规则,本文将深入解析个体核定税率的征收机制,帮助经营者全面掌握政策要点。

核定征收的基本概念与适用条件

核定征收是指税务机关在纳税人会计账簿不健全、难以准确核算应纳税额时,依法采用合理方法核定其应纳税额的征管方式,主要适用于以下三种情况: 1. 依照法律、行政法规规定应当设置但未设置账簿的 2. 擅自销毁账簿或者拒不提供纳税资料的 3. 虽设置账簿但账目混乱、成本资料残缺不全难以查账的与查账征收相比,核定征收具有以下特征:

- 计税依据由税务机关核定而非实际利润

- 适用简化的申报程序

- 纳税期限相对固定

- 税收负担相对明确

核定征收的主要方式及执行标准

税务机关通常采用三种核定方法: 1. 定期定额征收:按固定周期核定营业额 2. 核定应税所得率:按行业标准确定利润率 3. 参照同类纳税人税负水平核定具体执行标准包含多维度考量:

- 行业特征:制造业普遍核定8-15%利润率

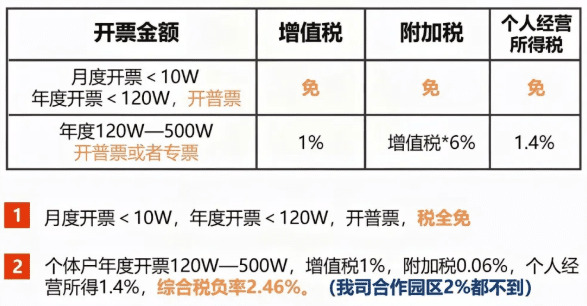

- 经营规模:月销售额10万以下适用低税率档

- 区域差异:经济发达地区核定标准上浮10-20%

- 经营成本:租赁场所面积直接影响核定基数

最新政策动态显示,2025年起多地推行"智能核定"系统,通过大数据分析实现动态调整核定标准,例如杭州市试点将地理位置、客流量等参数纳入核定模型。

核定征收申请全流程指南

1. 资料准备阶段 - 营业执照副本原件及复印件 - 经营场所证明材料 - 近6个月银行流水记录 - 主要供货商及客户清单- 新办纳税人需在领取执照后30日内申请

- 年度营业额变化超30%需重新核定

- 跨区经营需向主要经营地税务机关申请

应纳税额计算方式详解

以某餐饮个体户为例: 核定月营业额80,000元 适用应税所得率10% 应纳所得税额=80,000×10%×5%=400元 增值税按1%征收率计算:80,000×1%=800元不同行业的典型计算模型:

- 零售业:核定销售额×4%×阶梯税率

- 服务业:核定收入×15%×5%-35%超额累进税率

- 加工业:核定产值×7%×企业所得税换算率

2025年优惠政策叠加示例: 小规模纳税人季度销售额30万以下 增值税免征+所得税减半征收

常见问题处理与风险防范

高频问题解决方案: 1. 核定标准争议:可要求重新提供成本凭证 2. 经营情况变化:当月25日前提交变更申请 3. 多地区经营:按各经营地税务机关分别核定风险防范要点:

- 保留完整进货单据备查

- 银行账户收支需与核定业务匹配

- 避免突然性大额交易引发稽查

典型案例警示: 某建材商户因实际收入超核定标准300%未申报,被追缴税款并处0.5倍罚款,合计损失达28万元。

税收优化策略与合规建议

合法节税路径: 1. 合理分拆业务模块适用不同税率 2. 利用小微企业税收临界点(如月销售额10万元) 3. 选择有利的纳税期间(按月/按季)成本管控技巧:

- 规范记录人工、租金等主要支出

- 建立简易进销存管理系统

- 保留完整的费用报销凭证

数字化转型建议:

- 使用税务部门提供的免费记账软件

- 开通电子税务局实时查询功能

- 参与税务机关的智慧税务培训课程

需要特别提醒的是,2025年税务稽查重点已转向核定征收户的实质性审查,建议经营者每季度自行开展税务健康检查,重点关注:

- 实际收入与核定标准的偏离度

- 成本费用支出的合理性

- 关联交易的定价公允性

通过系统了解核定征收的政策要点与操作规范,纳税人既可确保税务合规,又能有效控制经营成本,建议定期关注主管税务机关的政策解读会,及时获取最新征管动态,在具体执行过程中遇到复杂情况时,应当积极寻求专业税务顾问的支持,避免因理解偏差导致税收风险。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!