核定征收模式下应税所得率与速算扣除数解析

在中小企业税务实践中,核定征收作为重要的税收征管方式,其核心要素应税所得率与速算扣除数的运用直接影响企业税负,本文通过系统解析相关概念、计算逻辑及实务应用场景,为纳税人提供清晰的操作指引。

核定征收制度的基本框架

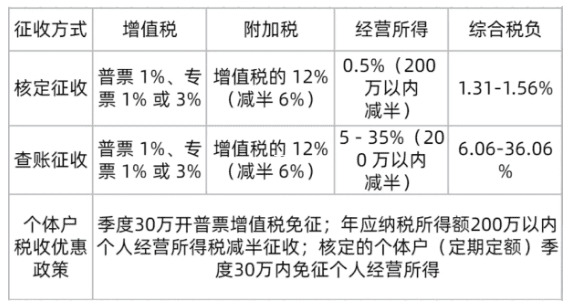

核定征收是税务机关针对账簿不全或难以准确核算收入的纳税人采取的征管方式,主要包含两种形式: 1. 核定应税所得率征收:依据行业特征核定利润率 2. 定期定额征收:直接核定应纳税额应税所得率制度适用于能够提供部分经营数据但核算不完整的企业,税务机关根据国民经济行业分类,制定差异化的应税所得率标准,

- 批发零售业:4%-15%

- 建筑业:8%-20%

- 咨询服务:10%-30%

应税所得率的法律属性与确定原则

应税所得率本质是法律推定的利润率,其确定遵循三大原则: 1. 行业平均性原则:参考同行业经营水平 2. 区域平衡性原则:考虑地区经济发展差异 3. 动态调整原则:随市场环境变化定期修订典型应用场景:

- 餐饮企业年收入500万元,适用10%应税所得率

- 应纳税所得额=500万×10%=50万元

- 适用税率按五级累进税率计算

速算扣除数的计算逻辑与演进

速算扣除数是累进税率制度下的技术参数,其数学推导公式为: 速算扣除数=本级税率×(本级上限-前级上限)+前级速算扣除数以个体工商户经营所得为例: | 级数 | 应纳税所得额 | 税率 | 速算扣除数 | |------|--------------------|------|------------| | 1 | ≤3万元 | 5% | 0 | | 2 | 3-9万元 | 10% | 1500 | | 3 | 9-30万元 | 20% | 10500 | | 4 | 30-50万元 | 30% | 40500 | | 5 | >50万元 | 35% | 65500 |

计算验证案例: 应纳税所得额40万元 传统计算:3万×5% +6万×10% +21万×20% +10万×30% = 1500+6000+42000+30000=79500元 速算法:40万×30% -40500=120000-40500=79500元

实务应用中的计算模型

完整计算公式: 应纳税额=收入总额×应税所得率×适用税率-速算扣除数

行业应用案例对比:

-

贸易企业(应税所得率8%): 年收入2000万元,应纳税所得额=2000×8%=160万元 应纳税额=160×35%-65500=560000-65500=494500元

-

设计服务企业(应税所得率15%): 年收入800万元,应纳税所得额=800×15%=120万元 应纳税额=120×35%-65500=420000-65500=354500元

常见操作误区与风险防范

1. 认知误区: - 误将应税所得率等同于实际利润率 - 混淆收入总额与应纳税所得额概念计算错误类型:

- 未扣除成本费用的重复计算

- 跨级距计算时扣除数应用错误

风险防范措施:

- 建立双人复核机制

- 使用税务部门官方计算工具

- 定期参加政策培训

政策优化方向与纳税人应对策略

政策发展趋势: 1. 行业分类精细化(新增数字经济等类别) 2. 应税所得率动态调整机制 3. 跨区域经营统一认定标准纳税人应对建议:

- 完善基础财务核算

- 建立税务参数动态监控表

- 适时申请征收方式变更

通过深入理解应税所得率与速算扣除数的政策本义和计算逻辑,纳税人可有效控制税务成本,在合法合规的前提下实现税负优化,建议企业定期进行税务健康检查,结合经营实际选择最优征管方式。

专业税筹师定制税务筹划方案!

复制微信号