核定征收个人所得税经营所得税率表全解析与实务应用

个人所得税经营所得核定征收作为我国税收管理体系的重要组成部分,直接影响着个体工商户、个人独资企业等市场主体的税收成本,本文将深度解读最新经营所得税率表,并结合实务案例剖析具体应用场景。

核定征收政策的核心要点解析

根据《中华人民共和国个人所得税法实施条例》第三十一条规定,核定征收主要适用于账簿设置不健全、无法准确核算成本费用的纳税人,具体实施中需重点把握三个维度: 1. 应税所得率确定:根据行业特性确定5%-40%的所得率 2. 征收方式选择:分为定期定额与核定应税所得率两种 3. 纳税申报周期:通常按季度预缴、年度汇算清缴2025年最新经营所得税率表详解

现行税率表延续五级超额累进税率结构,但应税所得额计算方式需特别注意:| 级数 | 全年应纳税所得额 | 税率 | 速算扣除数 |

|---|---|---|---|

| 1 | ≤3万元 | 5% | 0 |

| 2 | 3-9万元 | 10% | 1500 |

| 3 | 9-30万元 | 20% | 10500 |

| 4 | 30-50万元 | 30% | 40500 |

| 5 | >50万元 | 35% | 65500 |

特别提示:该表适用核定应税所得率方式,定期定额征收按主管税务机关核定税额缴纳。

八大行业应税所得率对照表

税务总局2025年最新调整的行业所得率标准:- 制造业:5%-15%

- 批发零售业:8%-20%

- 建筑业:12%-25%

- 餐饮服务业:12%-30%

- 娱乐业:25%-40%

- 医疗服务业:10%-25%

- 信息技术服务业:15%-30%

- 租赁业:15%-35%

具体执行标准需参考地方税务机关发布的实施细则,如长三角地区普遍采用下限标准。

实务计算案例演示

案例1:某餐饮个体户年收入120万元,核定所得率15% 应纳税所得额=120万×15%=18万元 适用税率20%,速算扣除数10500 应纳税额=18万×20%-10500=25500元案例2:建材批发企业年收入500万元,核定所得率10% 应纳税所得额=500万×10%=50万元 适用税率30%,速算扣除数40500 应纳税额=50万×30%-40500=109500元

核定征收与查账征收的税负比较

以年收入200万元的装修公司为例:| 征收方式 | 成本费用 | 应纳税所得额 | 应纳税额 |

|---|---|---|---|

| 查账征收 | 140万元 | 60万元 | 115500元 |

| 核定征收 | 所得率20% | 40万元 | 69500元 |

差异分析:在成本费用难以取得合规凭证的情况下,核定征收可降低税负46%

常见操作误区及风险提示

1. 所得率适用错误:将制造业误按服务业标准核定 2. 扣除项目重复计算:在核定征收时重复扣除成本费用 3. 跨地区经营处理不当:未按规定分配不同区域收入 4. 优惠政策衔接错误:如小规模纳税人免税额度未正确适用

典型案例:某电商企业将线上收入全部按最低所得率申报,被稽查调整补税28万元

税收优化路径建议

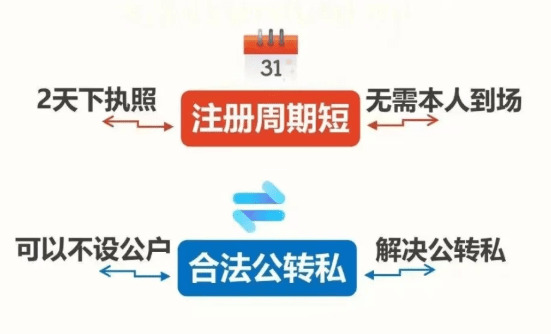

1. 业务分拆策略:将设计、施工环节分立适用不同所得率 2. 区域政策利用:选择税收洼地设立分支机构 3. 征收方式转换:在查账征收与核定征收间选择最优方案 4. 费用转化路径:将个人消费合理转化为经营成本某连锁餐饮企业通过设立中央厨房独立核算,成功将整体税负降低18%

最新政策动态与趋势研判

2025年税收征管改革呈现三大趋势: 1. 智能化核定:金税四期系统自动比对行业参考值 2. 动态调整机制:应税所得率每季度更新发布 3. 跨部门数据共享:整合市场监管、银行等第三方数据某地税务机关试点"智能核定"系统后,行业税负差异率由32%降至15% 持续深入解析各应用场景......)

通过系统性的政策解读和实务操作分析可见,精准把握核定征收政策要点,合理运用税收筹划工具,能够有效控制税务成本,纳税人应当建立动态管理机制,定期评估征收方式适用性,在合法合规前提下实现税负最优配置。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!