个体工商户核定征收个人所得税的全面解析

个体工商户作为我国市场经济的重要组成部分,其税收问题始终受到广泛关注,在个人所得税缴纳方面,核定征收作为区别于查账征收的特殊征管方式,因其操作简便的特点成为众多经营者的选择,本文将深入解析核定征收模式下个税缴纳的具体流程和注意事项。

核定征收的基本概念与适用范围

核定征收是指税务机关根据纳税人经营情况,按照行业利润率或核定征收率计算应纳税所得额的征管方式,适用于以下三类情形:

- 依照法律、行政法规规定应当设置但未设置账簿的

- 虽设置账簿但账目混乱难以查账的

- 未按规定期限办理纳税申报且逾期仍不申报的

与查账征收相比,核定征收具有三大显著特点:

- 申报程序简化:无需提供完整成本票据

- 税负相对固定:按照核定比例计算应纳税额

- 征管效率提升:降低税务机关核查成本

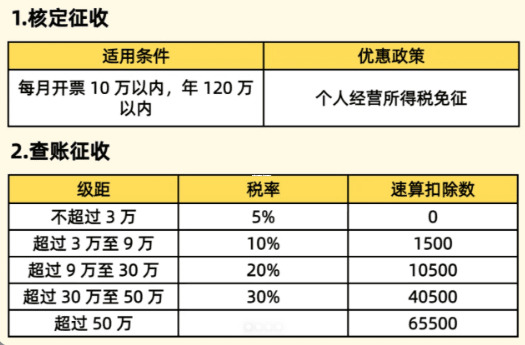

核定征收的具体计算方式

在实务操作中,核定征收主要采用两种计算模式:

定期定额征收 税务机关按季度/年度核定应纳税额,适用于:

- 月销售额3万元以下的小规模纳税人

- 经营业务单一的服务型个体工商户 计算公式:应纳税额=核定经营额×征收率

核定应税所得率征收 适用于经营规模较大的纳税人,计算步骤:

- 确定应税收入总额

- 选择适用行业所得率(如下表)

| 行业分类 | 应税所得率 |

|---|---|

| 批发和零售贸易 | 4%-10% |

| 交通运输业 | 7%-15% |

| 建筑业 | 8%-20% |

| 娱乐业 | 15%-30% |

| 其他行业 | 10%-30% |

计算公式:应纳税所得额=收入总额×应税所得率

应纳税额=应纳税所得额×适用税率-速算扣除数

纳税申报全流程指南

步骤1:确定征收方式 向主管税务机关提交《核定征收申请审批表》,需提供:

- 营业执照复印件

- 经营者身份证明

- 最近3个月经营情况说明

步骤2:按期申报纳税

- 申报周期:季度终了后15日内

- 申报渠道:电子税务局/办税服务厅

- 申报材料:《个人所得税经营所得纳税申报表(B表)》

步骤3:税款缴纳方式 支持多种缴纳渠道:

- 三方协议实时扣款

- 银联在线支付

- 银行柜台缴款

- 第三方支付平台

步骤4:留存备查资料 需保存至少5年的资料包括:

- 收入凭证

- 费用发票

- 完税证明

- 核定通知书

关键注意事项

核定征收的适用条件变化 当发生以下情形时需转为查账征收:

- 年销售额超过500万元

- 建立完善会计制度

- 能够准确核算成本费用

政策更新关注要点 2025年重要政策调整:

- 增值税小规模纳税人减免政策延续至2027年

- 重点群体创业税收优惠范围扩大

- 电子发票全面推广

申报风险防范 常见申报误区包括:

- 隐瞒分店经营收入

- 错误扣除家庭生活费用

- 混淆经营所得与劳务报酬

典型案例分析

案例1:餐饮个体工商户 某面馆年营业额120万元,适用10%应税所得率: 应纳税所得额=120万×10%=12万 适用税率20%,速算扣除数10500 应纳税额=120000×20%-10500=13500元

案例2:电商直播工作室 核定月销售额8万元,征收率1.5%: 季度应纳税额=8万×3×1.5%=3600元

优化税收成本的建议

合理利用税收优惠政策

- 重点群体创业税收减免

- 退役军人创业优惠

- 特殊行业税收扶持

成本费用合理规划

- 设备采购时间安排

- 存货管理优化

- 家庭费用合理分摊

经营模式优化

- 业务分拆享受小微企业优惠

- 用工方式选择(雇佣/劳务)

- 结算方式调整

常见问题解答

Q1:核定征收能否改为查账征收? 纳税人满足查账条件可随时申请变更,需提交完整的会计账簿和纳税资料。

Q2:核定征收是否更划算? 需具体测算比较:

- 利润率低于行业标准时更有利

- 成本票不足时可降低税负

- 但可能无法享受某些税收优惠

Q3:未按期申报的后果? 将面临:

- 每日万分之五的滞纳金

- 2000元以下罚款

- 纳税信用等级降级

随着税收征管数字化改革的推进,建议纳税人通过电子税务局及时获取最新政策,使用智能算税工具进行税务测算,必要时咨询专业税务师进行个性化筹划,规范的税收管理不仅关乎经营成本,更是企业持续发展的重要保障。

专业税筹师定制税务筹划方案!

复制微信号