核定征收与定期定额征收的本质区别解析

在税收征管实践中,核定征收与定期定额征收作为两种特殊的税款征收方式,常常令纳税人产生混淆,本文通过系统梳理两种征收方式的政策逻辑、适用场景及实操差异,为纳税人提供清晰的决策依据。

制度设计的底层逻辑差异

核定征收本质上是税收核定权的行使,根据《税收征收管理法》第三十五条规定,当纳税人存在账簿设置不全、成本资料残缺等情形时,税务机关依法行使核定权确定应纳税额,其核心在于对纳税人真实纳税能力的推定。定期定额征收则是依据《个体工商户税收定期定额征收管理办法》设立的简化征管制度,主要针对经营规模小、达不到设置账簿标准的个体工商户,该制度通过简化申报程序降低征纳成本,具有典型的效率导向特征。

两种制度在法源依据、政策目的层面存在显著差异:核定征收侧重规范征管秩序,定期定额征收着眼优化营商环境,这种立法目的的根本差异,决定了二者在具体应用中的不同走向。

适用主体的准入条件对比

核定征收的适用主体具有广泛性特征,理论上涵盖所有纳税人类型,在实操中主要适用于: 1. 依照规定应设未设账簿的企业 2. 擅自销毁账簿或拒不提供纳税资料的主体 3. 申报计税依据明显偏低且无正当理由的纳税人 4. 特殊行业(如跨境电商)的特定纳税人定期定额征收则具有明确的主体限定性,其适用对象严格限定为:

- 经主管税务机关认定达不到建账标准的个体工商户

- 个人独资企业(部分地区试点)

- 特定临时经营户(如季节性摊贩)

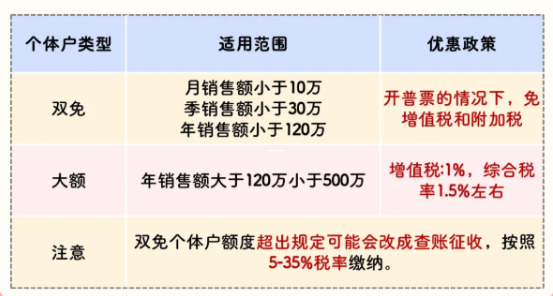

- 月营业额10万元以下的小规模纳税人

值得注意的是,有限责任公司等法人主体原则上不适用定期定额征收,但符合条件时可适用核定征收,这种主体资格的差异直接决定了纳税人的制度选择空间。

计税依据的确定机制

核定征收的计税基础确定具有动态调整特性,主要采用四种核定方法: 1. 参照当地同类行业税负水平核定 2. 按营业收入或成本加合理费用核定 3. 耗用原材料、燃料推算核定 4. 其他合理方法核定

税务机关通常会结合行业预警值、生产要素配比等多维度数据,建立动态调整模型,例如某商贸企业被核定应税所得率8%,若行业均值调整为10%,税务机关可单方调整核定标准。

定期定额征收采用"双定"模式,即定期(季度/半年)核定定额,其显著特征包括:

- 定额确定需纳税人参与协商

- 采用典型调查法确定基准定额

- 定额包含增值税、所得税等综合税负

- 定额执行期间原则上不做调整

某餐饮个体户案例显示,其2025年核定月营业额3.8万元,即便实际营收达5万元,在定额执行期内仍按原定额计税,这种定额的稳定性是其核心特征。

申报缴纳的流程差异

核定征收纳税人需履行完整申报义务: 1. 按月/季填报《企业所得税核定征收申报表》 2. 附送生产经营情况说明 3. 按核定税率计算应纳税额 4. 接受后续税务检查定期定额征收则大幅简化征管流程:

- 税务机关按季下达《核定定额通知书》

- 纳税人按通知税额直接缴款

- 年度终了后汇总申报

- 超定额经营需主动补报

以某五金店为例,核定月税额900元,店主仅需在每月15日前完成缴款即可,无需进行复杂申报,这种便利性对文化程度较低的个体工商户尤为重要。

税收调整的触发机制

核定征收存在动态调整机制: 1. 年度终了后45日内汇算清缴 2. 实际应纳税额与核定税额差异超过30%需调整 3. 纳税人经营情况发生重大变化可申请调整 4. 税务机关每年开展核定情况复查定期定额征收则遵循"期内恒定"原则:

- 执行期内原则上不得调整定额

- 连续三个月超定额20%应重新核定

- 发生停业、歇业等情形可申请终止

- 定额调整需启动重新核定程序

某服装店案例显示,其在定额执行期内月均销售额超核定额50%,但直至执行期满才被重新核定,这种制度设计保障了定额的稳定性,但也带来一定的税收流失风险。

风险防控的侧重点

核定征收需重点关注: 1. 核定依据的合理性争议 2. 关联交易定价调整风险 3. 核定期间成本费用扣除争议 4. 核定转查账征收的衔接问题定期定额征收主要防范:

- 定额与实际经营严重背离风险

- 发票超限额使用问题

- 定额执行期衔接漏洞

- 停复业管理不规范风险

某建材商行因接受大额专票导致税负异常,最终被转为查账征收的案例,凸显了两种征收方式下的风险差异。

纳税人的选择策略

选择核定征收应考虑: 1. 会计核算成本与节税效益的平衡 2. 行业利润率与核定应税所得率的比较 3. 税收优惠政策衔接可能性 4. 未来转制发展的可预期性适用定期定额征收需评估:

- 实际经营规模的稳定性

- 发票使用需求的匹配度

- 定额调整的周期成本

- 税收优惠的享受空间

某网红餐饮店因快速扩张未及时调整征收方式,导致后期补税百万的案例警示纳税人:征收方式的选择需要动态评估。

通过上述七个维度的系统比较可以看出,两种征收方式在制度逻辑、适用条件、管理要求等方面存在本质区别,纳税人应当结合自身发展阶段、管理能力、行业特征等要素,在专业机构指导下作出最优选择,税务机关也应加强政策辅导,帮助纳税人正确理解和适用税收政策,共同构建和谐税收征纳关系。

专业税筹师定制税务筹划方案!

复制微信号