核定征收模式下增值税缴纳全流程解析

核定征收的基本概念与适用场景

核定征收是税务机关对会计账簿不健全、难以准确核算应纳税款的纳税人采取的特殊征管方式,根据《税收征收管理法》第三十五条规定,当纳税人存在以下情形时,税务机关可核定其应纳税额:①依照规定应设置但未设置账簿的;②擅自销毁账簿或拒不提供纳税资料的;③虽设置账簿但账目混乱难以查账的;④申报计税依据明显偏低且无正当理由的。在增值税领域,核定征收主要适用于:

- 个体工商户和小规模纳税人

- 新设立企业过渡期

- 特殊行业(如餐饮、零售等)

- 跨区域经营的流动商户

- 会计核算能力薄弱的纳税人

增值税核定征收的确定程序

(一)纳税人申请阶段 纳税人需向主管税务机关提交《税务行政许可申请表》,附送近三年经营情况说明、银行流水、租赁合同等相关证明材料,部分地区推行电子税务局线上申请通道,申请时限一般不超过15个工作日。(二)税务机关核查阶段 税务人员通过实地查验、同业比对、成本测算法等方式确定核定标准,重点核查内容包括:

- 经营场所面积与租金水平

- 从业人员数量及工资标准

- 主要设备产能利用率

- 行业平均利润率

- 水电费消耗情况

(三)核定通知书下达 税务机关根据核查结果出具《核定征收通知书》,明确以下要素:

- 计税依据(销售额或应纳税所得额)

- 核定征收率

- 申报周期(月/季)

- 税款缴纳期限

- 有效期限(通常1-3年)

增值税核定征收的具体计算方法

(一)销售额核定法 公式:应纳税额=核定销售额×适用税率 示例:某餐饮店核定月销售额5万元,适用3%征收率,则每月应纳增值税=50,000×3%=1,500元(二)成本费用倒推法 公式:应纳税额=(成本费用总额÷(1-行业利润率))×适用税率 假设某服装店年度成本费用80万元,行业利润率20%,适用税率3%,则: 销售额=800,000÷(1-20%)=1,000,000元 应纳税额=1,000,000×3%=30,000元

(三)设备产能测算法 公式:应纳税额=设备单位产能×实际运行时间×产品单价×适用税率 某加工厂机床每小时产能100件,月运行200小时,产品单价50元,则: 销售额=100×200×50=1,000,000元 应纳税额=1,000,000×3%=30,000元

增值税申报缴纳操作指南

(一)申报材料准备 1. 《增值税纳税申报表(适用核定征收)》 2. 发票使用情况汇总表 3. 银行缴税凭证复印件 4. 税务机关要求的其他资料

(二)电子税务局操作流程

- 登录电子税务局→我要办税→税费申报

- 选择"增值税核定征收申报"模块

- 系统自动带出核定销售额数据

- 核对确认申报数据

- 生成电子缴款书完成扣款

(三)注意事项

- 每月15日前完成申报(遇节假日顺延)

- 实际销售额超过核定标准20%需及时报告

- 连续三个月超核定标准应申请调整

- 保留完整的进销存记录备查

特殊情形处理规范

(一)跨区域经营处理 根据《跨县(市、区)提供建筑服务增值税征收管理暂行办法》,跨区域经营需在项目所在地预缴: 预缴税额=(全部价款+价外费用)÷(1+3%)×3% 剩余部分在机构所在地申报缴纳(二)发票管理要求

- 单张发票最高开票限额不超过10万元

- 月累计开票金额不得超过核定销售额的1.5倍

- 不得虚开、代开增值税专用发票

- 需建立发票领用存登记簿

(三)税收优惠适用

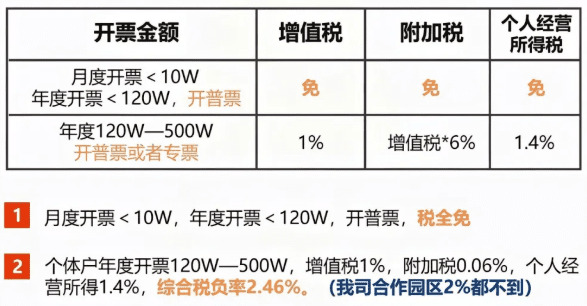

- 小规模纳税人月销售额10万元以下免征增值税

- 疫情期间1%征收率政策延续至2027年底

- 农产品销售可享受免税政策

常见问题应对策略

(一)申报数据异常处理 当系统提示"申报销售额超过核定标准"时,应: 1. 核对实际经营数据 2. 提供超限部分的合法凭证 3. 申请临时调整核定基数 4. 补缴差额税款及滞纳金(二)税务稽查应对要点

- 准备近三年的经营台账

- 提供银行流水与收付款凭证

- 说明特殊波动的原因(如促销活动)

- 确认稽查人员出示的执法证件

(三)征收方式变更申请 符合查账征收条件时,可提交:

- 《变更征收方式申请书》

- 健全的会计账簿

- 专业会计人员资质证明

- 最近6个月的完整账册

税务风险防范建议

(一)日常管理规范 1. 建立简易收支台账 2. 定期比对实际销售额与核定标准 3. 保存完整的业务凭证(合同、收据等) 4. 按时进行纳税信用评价(二)法律风险提示

- 虚报核定基数可能构成偷税罪

- 擅自扩大免税范围属于税收违法

- 发票违规最高可处50万元罚款

- 累计三次逾期申报将纳入税收黑名单

(三)专业服务选择 建议定期聘请税务师事务所进行:

- 税收健康检查

- 政策适用性评估

- 税务筹划方案设计

- 涉税争议代理服务

通过以上七个维度的系统阐述,纳税人可以全面掌握核定征收模式下增值税缴纳的操作要点,需要特别强调的是,虽然核定征收简化了计税程序,但纳税人仍需保持基本的核算意识,避免因管理疏忽引发税务风险,建议每季度进行税务合规性自查,及时跟进最新税收政策变化,必要时寻求专业机构的指导服务。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!