个体户核定征收政策的核心条件与适用场景解析

个体工商户作为我国市场经济体系中最活跃的细胞,其税务管理始终是经营者关注的重点,核定征收作为区别于查账征收的特殊征管方式,在特定条件下为个体经营者提供了简化的纳税方案,本文将从政策依据、适用条件、操作流程等维度深入剖析核定征收的核心要件。

核定征收的法律依据与政策定位

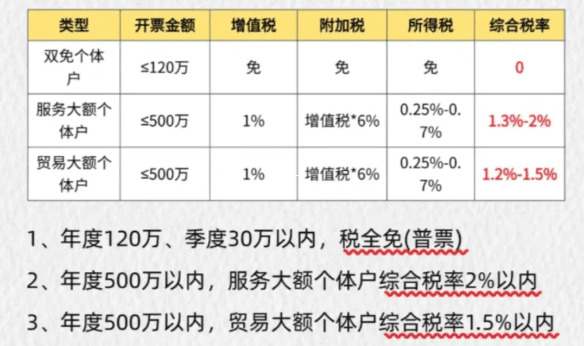

根据《中华人民共和国税收征收管理法》第三十五条规定,纳税人存在账簿设置不全、成本资料残缺、计税依据明显偏低等情形时,税务机关有权核定其应纳税额,2025年财政部发布的《个体工商户税收管理办法》进一步明确,年营业额未超过500万元且符合特定条件的个体工商户可申请核定征收。该政策本质上是一种征管救济措施,旨在解决小微经营者财务核算能力不足的问题,值得注意的是,国家税务总局2025年专项检查数据显示,全国约68%的核定征收个体户集中在批发零售、居民服务、餐饮住宿三大行业,反映出政策对民生服务领域的重点倾斜。

申请核定征收的六大必备条件

1. 主体资格合规性 申请人必须持有有效的《个体工商户营业执照》,且实际经营项目与登记范围一致,2025年市场监管总局抽查发现,约12%的核定征收申请因证照过期或超范围经营被驳回。财务核算状况 需满足以下情形之一:

- 未按规定设置账簿

- 虽设账簿但账目混乱难以查账

- 成本资料、收入凭证残缺不全

- 未按期办理纳税申报且经责令仍不申报

-

经营规模限制 年应税收入额原则上不超过500万元(具体标准各地存在10%-20%浮动),例如深圳市2025年将标准提高至600万元,而西部地区部分市县维持在400万元。

-

行业准入要求 禁止适用行业包括:

- 房地产开发

- 金融中介服务

- 鉴证咨询服务

- 影视文化制作

- 医药器械批发

-

纳税信用等级 申请前连续12个月纳税信用评价需在B级以上,国家税务总局数据显示,2025年因信用等级不达标导致的申请失败案例占比达23%。

-

持续经营要求 新办个体户需实际经营满3个月后方可申请,且需提供连续3个月的经营流水记录,部分地区要求提供场地租赁合同、水电费缴纳凭证等辅助证明材料。

核定征收的典型行业应用分析

1. 社区零售业态 小型便利店、水果店等普遍适用定额征收,某二线城市案例显示,80平方米便利店核定月税额集中在800-1500元区间,较查账征收税负降低约40%。-

餐饮服务领域 夫妻餐饮店多采用定率征收,以月营业额15万元的中式快餐店为例,按8%应税所得率计算,实际税负率约为0.8%,显著低于查账征收模式。

-

专业技术服务 个别地区允许设计工作室等轻资产模式适用核定征收,但需注意技术服务类核定税率通常高于商品销售类,如杭州市对设计类业务采用12%的应税所得率。

核定征收的申请流程与材料准备

1. 标准办理流程 税务登记(5个工作日)→ 征收方式认定申请(3个工作日)→ 税务机关核查(15个工作日)→ 下达《核定征收通知书》关键申请材料清单

- 《税务登记表》及营业执照副本

- 经营场所证明(租赁合同或产权证明)

- 最近3个月进货销货凭证

- 银行流水对账单

- 主要设备清单及价值说明

- 从业人员情况说明

特殊情形处理 对于连锁经营、网络电商等新业态,需额外提供:

- 平台经营数据截图(需平台盖章)

- 物流配送协议

- 电子支付流水证明

核定征收的后续管理要点

1. 动态调整机制 税务机关每年开展定期核查,当发现以下情形时将调整征收方式: - 年开票额连续3个月超过核定标准20% - 实际毛利率低于行业预警值30% - 被认定为关联交易转移利润-

申报义务强化 即使采用核定征收,仍需按期进行增值税、附加税申报,2025年税收违法案件中,有15%的案例源于核定征收户忽视申报义务。

-

票据管理规范 需完整保存以下凭证备查:

- 进货发票(至少保留60%成本票据)

- 销售小票存根联

- 设备折旧计算表

- 人员工资发放记录

常见认知误区与风险防范

1. 核定征收非免税政策 某地税局2025年稽查案例显示,某建材经营部误将核定征收视为免税政策,未申报超过核定部分的收入,最终被追缴税款并处罚金23万元。-

跨区经营风险 在注册地外设立临时经营点需提前备案,某省跨区施工案例中,因未办理外出经营证明,导致核定征收资格被取消。

-

转换征收方式的代价 由核定征收转为查账征收时,需补建过去3年账簿,某餐饮企业因此花费8万元审计费用,且面临税务调整风险。

在数字经济快速发展的当下,个体工商户更需要专业税务筹划,建议经营者在申请核定征收前,应结合行业特性、发展预期、管理成本等因素综合评估,定期与主管税务机关沟通政策变化,必要时寻求专业税务顾问支持,方能实现合规经营与税负优化的平衡。

专业税筹师定制税务筹划方案!

复制微信号