餐饮个体工商户核定征收全解析,操作要点与风险防控指南

核定征收模式的核心定义与行业适配性

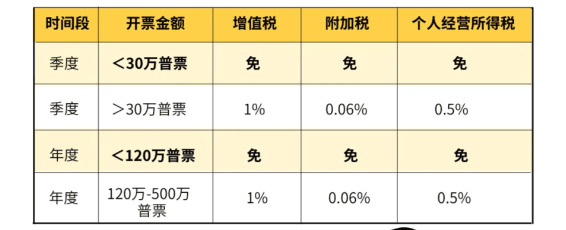

核定征收是税务机关对个体工商户普遍采用的税收征管方式,其核心在于依据行业特征、经营规模等参数设定固定税额或征收率,对于餐饮行业而言,该模式尤其适用于以下三类主体:1)无法建立完整账簿的夫妻店;2)采用现金结算为主的小吃摊位;3)经营场所不固定的移动餐车,相较于查账征收,核定征收显著降低了纳税人的财务管理成本,特别适合日均交易笔数多但单笔金额小的餐饮业态。餐饮业核定征收的四大实施路径

(1)定期定额征收:适用于经营稳定的早餐店、社区餐馆,税务机关按季度核定营业额并计征 (2)应税所得率核定:常见于中型连锁餐饮门店,按收入总额乘以行业应税所得率计算应纳税所得额 (3)成本费用核定法:针对具备部分核算能力的餐饮单位,通过核定成本费用比例倒推应纳税额 (4)行业利润率核定:适用于特色餐饮业态,如烧烤店、甜品店,参考行业协会公布的利润率标准核定征收的典型优势与潜在缺陷分析

优势维度: - 财务成本节约:免除专业会计人员需求,降低小微企业运营成本 - 税负可预期性:避免经营波动带来的税额剧烈变化 - 申报流程简化:多数地区实现季度申报或年度汇总申报 - 风险防控强化:规避发票管理不当引发的税务风险风险警示:

- 超定额经营风险:实际收入超过核定标准未主动申报将面临补税处罚

- 政策误读风险:部分地区对外卖业务与堂食适用不同核定标准

- 跨期调整风险:经营周期与纳税周期不匹配导致的申报偏差

- 政策衔接风险:核定征收转查账征收的过渡期管理盲区

核定征收全流程操作手册(2025版)

步骤1:经营主体备案 - 准备《个体工商户定额核定申请表》 - 提交租赁合同、设备清单等经营证明 - 完成电子税务局实名认证步骤2:核定参数确认

- 税务机关开展典型调查(3-5个营业日)

- 参考因素包括:座位数、翻台率、客单价、商圈等级

- 特殊要素考量:外卖业务占比、夜间经营时段

步骤3:定额公示与确认

- 通过办税服务厅或电子税务局公示核定结果

- 异议申诉期(5个工作日内)

- 签订《定期定额户自行申报纳税承诺书》

步骤4:日常申报管理

- 按季通过"一键零申报"功能完成申报

- 超定额经营次月15日前补充申报

- 年度终了45日内办理汇算清缴

关键风险防控矩阵

| 风险类型 | 预警指标 | 防控措施 | |-----------------|--------------------------|--------------------------------------------------------------------------| | 超定额经营 | 月开票金额超核定20% | 安装税控云POS系统实时监控 | | 成本异常波动 | 食材损耗率超行业均值30% | 建立进货电子台账并定期备份 | | 政策适用错误 | 混淆堂食与外卖税率 | 参加税务机关专项政策辅导 | | 申报逾期 | 连续两个季度延迟申报 | 设置税务日历提醒,绑定自动扣款 |实战案例解析:某网红奶茶店税务优化方案

案例背景: - 3家直营门店,月均营业额45万元 - 原采用查账征收模式,税负率达6.8% - 成本票据管理混乱,存在税务风险优化路径:

- 申请调整为应税所得率核定征收

- 将外卖业务单独核算适用低所得率

- 购置智能收银系统实现分渠道核算

- 建立中央厨房模式合理分摊成本

实施效果:

- 综合税负率降至4.2%

- 合规成本降低60%

- 通过分拆业务享受小微企业优惠

数字化转型背景下的征管趋势预判

(1)智能核定系统的深度应用:通过物联网设备采集实际经营数据,动态调整核定参数 (2)区块链电子台账的强制推行:2025年前或实现主要食材采购链上存证 (3)跨平台数据稽核常态化:外卖平台、支付机构与税务系统的数据直连 (4)柔性执法体系的构建:推行"首违不罚"与"信用修复"机制<结尾部分>根据最新税收政策整理,具体执行请以主管税务机关要求为准,建议餐饮经营者每季度进行税务健康检查,及时把握政策动态。)

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!