个体户核定征收的税率解析

个体工商户作为我国经济体系中的重要组成部分,其税务问题一直是创业者关注的焦点,核定征收作为一种常见的税收管理方式,因其计算简便、操作灵活而广受个体户青睐,本文将详细解析核定征收涉及的税率及相关政策,帮助个体经营者更好地理解税务成本。

核定征收的基本概念与适用条件

核定征收是指税务机关根据纳税人实际情况,在无法准确核算应纳税额时,依法采用特定方法核定应缴税款的方式,主要适用于以下情形: - 账簿设置不完整或凭证残缺 - 未按规定保存账簿、记账凭证 - 收入或成本费用难以准确核算 - 未按期办理纳税申报且逾期不改对于年销售额不超过500万元的个体工商户,多数地区允许申请核定征收方式,具体适用条件需结合地方政策执行。

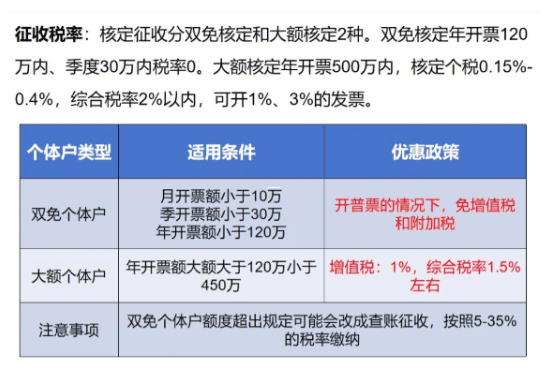

增值税税率及优惠政策

自2025年起,小规模纳税人增值税政策延续优惠: - 3%征收率减按1%执行 - 月销售额10万元以下(季度30万元)免征增值税 - 增值税普通发票开具按1%税率例:某个体户季度销售额28万元,可全额享受免税政策;若销售额35万元,则35万×1%=3500元应缴增值税。

个人所得税核定征收率

个人所得税采用核定应税所得率方式计算,常见行业核定率如下:| 行业分类 | 应税所得率范围 |

|---|---|

| 批发和零售贸易 | 5%-10% |

| 餐饮服务 | 8%-15% |

| 建筑业 | 8%-20% |

| 交通运输 | 7%-15% |

| 娱乐业 | 15%-30% |

| 其他服务业 | 10%-20% |

计算公式:应纳税额=收入总额×应税所得率×适用税率-速算扣除数

以某餐饮个体户年收入50万元为例(核定率10%): 应纳税所得额=50万×10%=5万元 适用税率20%,速算扣除数10500元 应缴个税=5万×20%-10500=9500元

附加税费计算标准

以实际缴纳的增值税为计税基础: - 城市维护建设税:7%(市区)、5%(县镇)、1%(其他) - 教育费附加:3% - 地方教育附加:2%

增值税免征情况下附加税费同步减免,若季度缴纳增值税1000元(位于市区): 附加税费=1000×(7%+3%+2%)=120元

地方性税费优惠政策

各地根据经济发展情况推出差异化政策: 1. 粤港澳大湾区:部分行业应税所得率下浮20% 2. 海南自贸港:年收入100万以下个体户免征地方所得分享部分 3. 西部大开发地区:附加税费减半征收 4. 县域经济试点区:前两年核定所得率按最低标准执行建议定期登录当地电子税务局或咨询主管税务机关获取最新政策。

核定征收与查账征收的对比分析

通过对比两种征收方式的差异,帮助经营者选择合适方案:| 比较维度 | 核定征收 | 查账征收 |

|---|---|---|

| 核算要求 | 无需完整账簿 | 需建立规范会计制度 |

| 税收成本 | 相对固定 | 取决于实际利润 |

| 税务风险 | 争议较少 | 需防范稽查风险 |

| 适用规模 | 中小规模 | 较大规模 |

| 政策优惠 | 可享受普适性减免 | 需符合具体条件 |

建议年收入300万元以下的个体户优先考虑核定征收,超过该规模需综合评估税负差异。

常见问题与风险提示

1. 跨行业经营问题:兼营不同业务需按最高应税所得率核定 2. 发票超限风险:核定征收户月开票超10万可能转为查账征收 3. 政策衔接问题:增值税免税额度与所得税核定标准的匹配 4. 申报时效要求:即使零申报也需按期完成纳税申报 5. 资质变更影响:经营者变更需重新申请核定资格特别提示:2025年多地加强了个体户银行流水监控,建议保持公户与私户的合理资金往来记录。 仅供参考,具体执行以主管税务机关解释为准,建议办理重要税务事项前咨询专业税务顾问。)

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!