查账征收改核定征收全流程解析与操作指南

查账征收与核定征收的本质区别

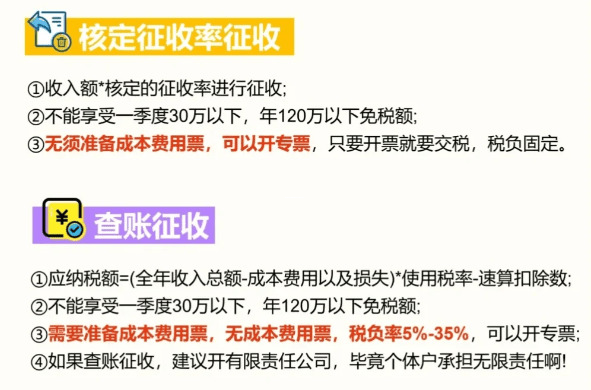

查账征收与核定征收是税务机关针对不同纳税人实施的差异化征管方式,查账征收适用于财务制度健全的企业,要求纳税人按实际经营数据申报纳税;核定征收则适用于账簿不完整或难以准确核算的纳税人,由税务机关根据行业特征、经营规模等因素核定应纳税额。核心差异体现在三个方面:

- 计税依据:前者基于真实账务数据,后者采用估算参数

- 管理成本:查账征收需要专业财务团队,核定征收简化核算流程

- 税务风险:查账征收存在补税风险,核定征收税额相对固定

征收方式转换的可行性评估

企业决策前需开展多维度的自我诊断: 1. 年度营业收入波动幅度(建议连续3年数据对比) 2. 成本费用核算的完整性与规范性 3. 增值税专用发票管理情况 4. 行业利润率与地区平均水平的偏离程度 5. 历史纳税申报准确率与稽查记录重点提示:制造业企业年营业额超过500万元、商贸企业超过300万元,原则上不得申请核定征收。

查账改核定的法定条件与材料准备

根据《税收征管法》第三十五条规定,符合以下情形可申请核定征收: - 依法应当设置但未设置账簿的 - 擅自销毁账簿或拒不提供纳税资料的 - 账目混乱难以查账的 - 未按规定期限申报且逾期不改的申报材料清单:

- 《企业所得税核定征收鉴定表》(一式三份)

- 近三年财务报表及纳税申报表

- 经营场所证明文件

- 主要购销合同复印件

- 银行对账单(最近6个月)

- 法人身份证及经办人委托书

税务机关审批流程详解

标准审批程序包含五个关键节点: 1. 窗口受理(3个工作日内完成形式审查) 2. 税管员实地核查(重点检查经营场所、存货管理) 3. 分局集体审议(涉及重大事项需上会讨论) 4. 系统录入与文书出具(《税务事项通知书》) 5. 公示备案(通过电子税务局进行结果公示)特别提醒:每年3月底前为集中受理期,建议提前60日启动准备工作。

征收方式转换后的管理要点

成功转换后需重点关注的三个维度: 1. 申报管理 - 按期报送《企业所得税月(季)度预缴纳税申报表(B类)》 - 年度终了后5个月内完成汇算清缴发票管理

- 增值税普通发票单张限额不超过10万元

- 月累计开票金额不得超过核定营业额的20%

动态调整

- 主管税务机关每年开展重新鉴定

- 经营条件变化超过20%需主动申报调整

常见操作误区与风险防范

近年稽查案例揭示的三大风险点: 1. 虚假转换风险 - 某商贸公司通过分拆业务骗取核定资格,被追缴税款并处3倍罚款发票管理失控

- 餐饮企业超额开具发票,导致强制转为查账征收并追溯调整

未及时申报变更

- 制造业企业规模扩大后未主动报告,被认定为偷逃税款

风险防范建议:

- 建立征收方式动态评估机制

- 每季度进行税务健康检查

- 留存完整的备查资料(至少保存10年)

特殊行业的转换注意事项

1. 建筑行业 - 项目地预缴税款不适用核定征收 - 跨地区经营需办理外管证跨境电商

- 需提供海外仓租赁合同及物流单据

- 平台交易数据需与申报数据匹配

个体诊所

- 非营利性机构不得申请核定征收

- 药品采购台账需完整保存

征收方式转换的后续影响评估

企业需要预见的三大变化: 1. 融资环境:部分金融机构可能调整信用评级 2. 上市规划:拟上市企业需提前3年恢复查账征收 3. 合作伙伴关系:大客户可能要求提供审计报告典型案例:某科技公司因筹划上市,主动申请恢复查账征收,耗时8个月完成账务整改。

数字化背景下的管理策略升级

智能征管时代的三项应对措施: 1. 建立税务数字中台,实时监控核定指标 2. 应用RPA技术自动生成备查资料 3. 利用大数据分析行业利润率波动推荐工具:

- 金税三期数据对照系统

- 电子发票台账管理系统

- 税务风险预警平台

专业机构的服务价值体现

税务师事务所可提供的特色服务: 1. 转换方案可行性论证报告 2. 申报材料预审与模拟答辩 3. 后续管理定制化解决方案 4. 税务争议代理服务 5. 定期政策解读培训服务成效数据:专业筹划可使转换成功率提升58%,平均节省时间成本20个工作日。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!