医疗器械销售企业返税资质要求全解析

随着国家医疗产业政策的持续优化,医疗器械销售企业通过税收优惠政策降低运营成本的需求日益迫切,本文将从资质认定标准、政策法规依据、申请流程要点等维度,系统解析企业获取返税资格的核心要求。

返税政策适用主体资格认定

根据《医疗器械监督管理条例》及各地税收返还政策实施细则,适用主体需同时满足以下基本条件: 1. 企业注册类型应为有限责任公司或股份有限公司 2. 持有有效的《医疗器械经营许可证》 3. 年度主营业务收入中医疗器械销售占比不低于70% 4. 近三年无重大税务违法记录 5. 建立完整的进销存管理系统并与税务系统对接特殊资质要求包含:

- 高新技术企业认定(针对研发型销售企业)

- 小微企业认定(适用于年销售额500万元以下企业)

- 跨境电商资质(涉及跨境贸易的企业)

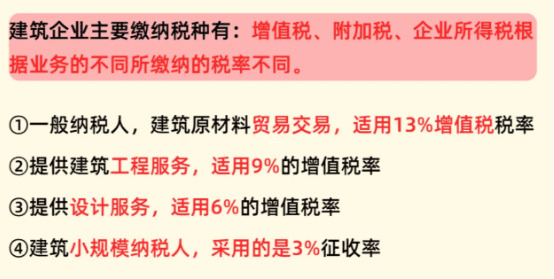

增值税返还专项条件

针对医疗器械销售13%的增值税率,返还政策要求企业必须具备: 1. 完整的增值税专用发票管理台账 2. 月均纳税额达到地方规定标准(如长三角地区普遍要求月均10万元以上) 3. 进项税构成中医疗器械相关采购占比≥60% 4. 按时完成增值税留抵退税申报部分地区附加要求:

- 上海市要求企业参与医疗器械集中采购平台交易

- 广东省规定需配置专业税务管理人员

- 浙江省将产品创新等级纳入考核指标

企业所得税优惠资质要件

根据财政部2025年最新公告,享受所得税减免需满足: 1. 研发费用占比达标: - 年销售额5000万以下企业:研发占比≥5% - 5000万-2亿企业:研发占比≥4% - 2亿以上企业:研发占比≥3%人员配置要求:

- 专业技术人员占比≥30%

- 持证医疗器械质量管理人员≥2名

设备投入标准:

- 仓储设施符合GSP认证要求

- 冷链管理系统覆盖全流程

- 信息化管理系统投资额≥50万元

区域性税收返还特别规定

各地开发区制定的特色政策包含: 1. 上海张江科学城: - 国际医疗器械注册证书持有量≥3个 - 年度出口额占比≥20% - 参与产学研合作项目

苏州工业园区:

- 建立ERP与税务系统直连

- 年度设备更新投入≥100万元

- 通过ISO13485质量管理体系认证

海南博鳌乐城:

- 引入未在国内上市的创新医疗器械≥2种

- 建立国际医疗合作通道

- 参与真实世界数据应用研究

纳税信用等级关联要求

税务机关将纳税信用评级作为重要参考: 1. A级纳税人可享受: - 最高80%的增值税地方留存返还 - 所得税减免额度上浮20% - 优先获得财政补贴B级纳税人:

- 返还比例下调至基准值的60%

- 需提供额外经营情况说明

- 每季度接受税务核查

C/D级纳税人:

- 暂缓享受当年税收优惠

- 需完成信用修复培训

- 接受年度全面审计

资质申请材料清单

标准申报材料包括: 1. 基础证照: - 三证合一营业执照副本 - 医疗器械经营许可证 - 法定代表人身份证明财务文件:

- 最近三年审计报告

- 增值税纳税申报表

- 银行资信证明

经营材料:

- 产品注册证书复印件

- 供应商合作协议

- 销售终端明细表

专项证明:

- 高新技术企业证书(如适用)

- ISO认证文件

- 研发项目立项书

资质维护与动态管理

获得返税资质后需注意: 1. 定期报告要求: - 季度经营数据报备 - 年度专项审计报告 - 重大事项变更备案持续合规管理:

- 保持证照有效性

- 控制关联交易比例

- 规范发票开具流程

风险预警指标:

- 税负率波动超过30%

- 应收账款周期超过180天

- 存货周转率低于行业均值

常见资质失效情形

企业需特别注意以下红线: 1. 证照过期未及时续期 2. 主营业务占比连续两个季度不达标 3. 发生重大产品质量事故 4. 虚开发票或接受异常凭证 5. 未通过年度资格复核 6. 违反医疗器械广告管理规定通过系统化的资质管理和税务筹划,医疗器械销售企业可最大限度享受政策红利,建议企业建立专门的税务合规部门,定期进行政策追踪和风险评估,确保在合法合规的前提下实现经济效益最大化。 仅供参考,具体操作请以最新法规和主管税务机关要求为准)

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!