2025年个人所得税核定征收申请全流程操作指南

核定征收政策的核心要点解析

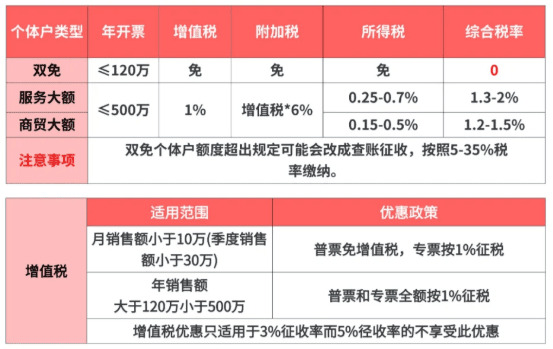

个人所得税核定征收是指税务机关在纳税人会计账簿不健全、难以准确核算应纳税所得额时,依法采用合理方法核定其应纳税额的征管方式,该政策主要适用于个体工商户、个人独资企业及合伙企业等经营实体,具有以下显著特点: 1. 简化计税流程,降低财务核算成本 2. 适用固定征收率或应税所得率计算税额 3. 需满足特定条件且经税务机关审核批准 4. 年度应纳税额通常不超过500万元标准申请核定征收的必备条件

申请人需同时满足以下基本条件: (1)未设置规范账簿或账簿设置不符合要求 (2)无法提供完整准确的纳税资料 (3)未按规定期限办理纳税申报 (4)存在明显申报异常情况 (5)从事生产经营但收入成本难以准确核算 特殊情形下,新办企业或季节性经营者可提供补充材料申请特批,需特别注意,查账征收转核定征收需提供完整年度财务报表。申请材料清单及准备要点

| 材料类别 | 具体要求 | 注意事项 |

|---|---|---|

| 基础证件 | 营业执照副本、法人身份证复印件 | 需加盖公章并注明"与原件一致" |

| 经营证明 | 租赁合同/产权证明、银行流水 | 近12个月完整交易记录 |

| 财务资料 | 简易收支台账、成本费用清单 | 需负责人签字确认 |

| 申报文书 | 《核定征收申请表》及情况说明 | 按税务机关模板规范填写 |

标准申请文书模板示范

致XX税务局:

我单位(个人)因[具体原因说明],现申请个人所得税核定征收,具体情况如下:

1. 纳税人识别号:

2. 经营项目:

3. 从业人员数量:

4. 年度预计收入:

5. 成本费用核算难点:

6. 拟申请征收方式:

恳请贵局审核批准。

注:情况说明需详细列明无法准确核算收入成本的具体原因,并提供佐证材料。

附件:1. 营业执照复印件 2. 经营场所证明 3. 银行流水凭证 4. 其他补充材料

申请人(签章): 日期:2025年XX月XX日

完整办理流程详解

1. 前期准备阶段(3-5个工作日) • 收集整理基础材料 • 完成财务数据初步测算 • 预约办税服务厅号源-

正式申报阶段(现场办理) • 提交申请材料 • 领取《受理通知书》 • 配合税务人员实地核查

-

审核批复阶段(15-20个工作日) • 等待税管员审核 • 补充材料(如需) • 领取《核定征收通知书》

-

后续管理要求 • 按期申报纳税 • 保存原始凭证备查 • 年度终了后30日内报送经营情况

关键风险防控指南

申请过程中需特别注意以下风险点: 1. 材料真实性风险:确保所有申报数据真实可靠,避免虚假申报 2. 征收方式误选风险:根据实际经营情况选择定期定额或定率征收 3. 衔接转换风险:核定期间不得擅自转为查账征收 4. 超标准经营风险:年度收入突破核定标准需及时申报调整 建议每季度进行税务健康检查,聘请专业机构开展合规性评估。常见问题权威解答

Q1:核定征收税率如何确定? A:通常按行业应税所得率计算,如餐饮业10%、服务业20%等,具体参照当地标准。

Q2:已核定征收可否申请退税? A:核定征收原则上不办理退税,但发现多缴税款可申请抵缴下期税款。

Q3:核定期间取得发票如何处理? A:仍需按规定取得合法凭证,作为成本费用扣除依据。

Q4:如何应对税务机关调整? A:收到《调整通知书》后15日内可提出陈述申辩,必要时申请行政复议。

优化税务筹划建议

1. 合理划分经营项目,适用不同征收率 2. 把握政策窗口期,适时调整申报方式 3. 建立简易核算制度,完善收支记录 4. 关注地方税收优惠,申请财政返还 5. 结合其他税种进行综合筹划 建议每年度终了前开展税务健康检查,必要时可委托专业机构进行筹划方案优化。 仅供参考,具体执行请以主管税务机关要求为准)

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!