核定征收企业所得税的核心规定及实务操作解析

核定征收企业所得税的基本定义

核定征收是指税务机关在纳税人会计账簿不健全、资料残缺难以查账等特殊情况下,依法采用合理方法确定应纳税额的征收方式,根据《税收征收管理法》第三十五条规定,当纳税人存在以下情形时,税务机关有权核定其应纳税额: 1. 依照法律、行政法规规定应当设置但未设置账簿的 2. 擅自销毁账簿或者拒不提供纳税资料的 3. 虽设置账簿但账目混乱、成本资料残缺不全难以查账的 4. 发生纳税义务未按规定期限申报,经责令限期申报逾期仍不申报的 5. 申报计税依据明显偏低且无正当理由的核定征收的适用范围与限制条件

(1)适用主体范围: - 年度应纳税所得额不超过300万元的小型微利企业 - 新设立尚未建立完整会计核算体系的企业 - 特殊行业如建筑安装、房地产开发等临时经营项目 - 发生重大资产重组或股权变更的企业过渡期(2)禁止适用情形:

- 上市公司及其控股子公司

- 汇总纳税企业及其分支机构

- 年度销售额超过5000万元的企业

- 金融保险、典当、担保等特殊行业企业

应税所得率核定方法详解

税务机关主要采用两种核定方式: 1. 核定应税所得率: 根据国家税务总局公告规定的行业利润率确定: - 农、林、牧、渔业:3%-10% - 制造业:5%-15% - 批发和零售业:4%-15% - 交通运输业:7%-15% - 建筑业:8%-20% - 餐饮业:8%-25% - 娱乐业:15%-30% - 其他行业:10%-30%计算公式: 应纳税所得额=应税收入额×应税所得率 或=成本(费用)支出额/(1-应税所得率)×应税所得率

核定应纳所得税额: 采用下列方法之一确定: (1)参照同类行业或类似行业中经营规模相近企业的税负水平核定 (2)按营业收入或成本加合理费用、利润的方法核定 (3)按耗用原材料、燃料、动力等推算核定 (4)其他合理方法核定

核定征收的申报操作流程

(1)申请阶段: 企业需在每年3月31日前向主管税务机关提交: - 《企业所得税核定征收鉴定表》 - 近三年财务报表及纳税申报表 - 经营场所证明文件 - 主要供应商和客户清单(2)审核阶段: 税务机关在20个工作日内完成审核: ① 组织专业评估小组实地核查 ② 调取金税三期系统数据比对分析 ③ 参考行业预警指标进行风险扫描 ④ 重大事项需经税务局局长办公会审议

(3)结果送达:

- 通过电子税务局推送《税务事项通知书》

- 纸质文书送达需签收《税务文书送达回证》

- 对核定结果有异议可在5日内申请复核

核定征收的利弊分析与风险防范

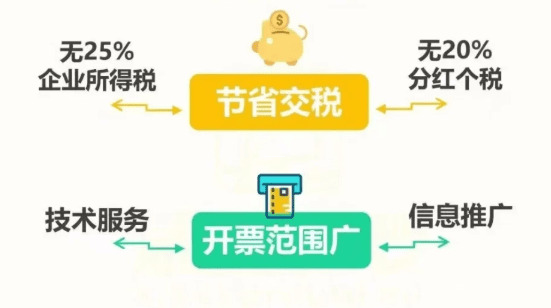

(1)优势体现: - 简化会计核算要求,降低管理成本 - 避免因账务处理不当引发的税务风险 - 对初创企业现金流压力较小 - 便于控制税负成本进行事前筹划

(2)潜在风险:

- 行业应税所得率调整带来的税负波动

- 虚开发票可能引发的刑事风险

- 享受税收优惠政策的资格受限

- 企业估值时可能被扣减税务成本

(3)风险防控要点: ① 建立完善的业务真实性证据链 ② 规范合同签订与资金收付流程 ③ 定期进行税负合理性测试 ④ 保留申请转回查账征收的权利

核定征收企业的特别注意事项

1. 发票管理规范: - 单张发票金额不得超过10万元 - 月累计开票金额控制在核定标准内 - 增值税专用发票需单独申请审批关联交易申报:

- 年度关联交易总额超200万元需准备同期资料

- 关联方借款需符合债资比限制

- 无形资产转让定价需备案说明

税收优惠衔接:

- 不得享受研发费用加计扣除政策

- 高新技术企业资格需重新认定

- 区域性税收优惠需单独备案

征收方式转换: (1)转为查账征收条件:

- 连续12个月销售额突破500万元

- 建立完整会计核算体系并通过验收

- 主动申请并经税务机关审核批准

(2)转换时点处理:

- 存货需进行税务盘点并调整计税基础

- 固定资产折旧方法不得随意变更

- 往来款项需提供完整的法律凭证

2025年新政变化要点提示

1. 电子化核定流程: - 全面推行"非接触式"核定申请 - 建立智能核定辅助决策系统 - 实现跨区域核定信息共享行业预警指标更新:

- 增设数字经济行业分类标准

- 调整跨境电商企业应税所得率

- 建立灵活用工平台特别核定规则

强化后续管理:

- 推行"核定+信用"动态管理机制

- 建立季度税负波动分析制度

- 加强核定征收企业发票风险监控 根据最新税收政策整理,具体执行请以主管税务机关解释为准)

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!