核定征收有起征点吗?深度解析税收政策与实务操作

核定征收是否存在起征点需结合具体税种及政策判定,我国税收体系中,增值税、个人所得税等税种虽设有起征点(如个体户月销售10万元以下免征增值税),但核定征收作为特殊征管方式,其计税依据由税务机关根据行业、规模等因素综合核定,并不直接对应统一法定起征点,实务中,小微企业、个体户若核定后收入未达相关税种起征标准仍可享受免税,但需注意地方政策差异及申报衔接,实际操作应以税务机关核定结果为准,并同步关注税收优惠动态。

核定征收的定义与适用场景

核定征收是税务机关针对特定纳税人采用的税款征收方式,主要适用于会计账簿不健全、收入成本难以准确核算的企业或个人,根据《税收征收管理法》第三十五条规定,当纳税人存在以下情形时,税务机关有权核定其应纳税额: 1. 未按规定设置账簿 2. 擅自销毁账簿或拒不提供纳税资料 3. 申报计税依据明显偏低且无正当理由 4. 特殊行业或特殊经营模式的纳税人

核定征收可分为两种具体形式:

定期定额征收:适用于个体工商户,税务机关按季度核定经营额

核定应税所得率征收:适用于企业所得税,按行业设定利润率计算应纳税所得额

核定征收是否设置起征点的政策分析

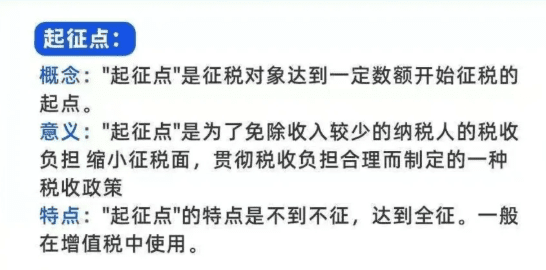

**核心结论**:核定征收本身不设置统一的"起征点",但具体税种可能单独设置免征标准,需要从三个维度理解这一政策特征:

增值税层面的特殊规定根据财税[2016]36号文件:

小规模纳税人适用按月10万元(按季30万元)的增值税起征点

但核定征收纳税人若月销售额超过起征点,仍需全额计税

某个体户核定月销售额8万元,实际开票额12万元,则需按12万元申报

个人所得税的差异化处理个体工商户个人所得税存在"隐性起征点":

月经营收入低于增值税起征点时,可免征个人所得税

但各地执行标准不一(如广东规定月收入3万以下免税)

需结合地方政策进行具体判断

企业所得税的特殊性适用核定征收的企业:

年度应纳税所得额低于300万元可享受小微企业优惠税率

但核定征收企业不得享受研发费用加计扣除等专项优惠

核定征收与起征点的实务操作要点

**实务案例1:餐饮个体户的税收筹划** 王先生开设的餐馆被核定月销售额8万元: - 若实际开票额7.5万元:免征增值税及附加税 - 若实际开票额10.5万元:需按1%缴纳增值税1050元 - 若存在未开票收入,需主动补充申报

实务案例2:建筑工程队的风险管控某建筑劳务队采用核定征收:

年收入核定为120万元,按10%应税所得率计算

应纳税所得额12万元适用5%税率,缴税6000元

若实际利润率达20%,存在被税务稽查补税风险

2025年政策变化与风险提示

**最新政策动态**: 1. 全电发票推广后,核定征收纳税人开票数据实时监控 2. 多地取消定期定额征收方式(如海南全面改为查账征收) 3. 重点行业核定征收率调整(网络直播按45%核定利润率)

常见风险点:

错误理解"起征点"导致少缴税款

实际经营数据与核定数额差异超过20%未申报

混合经营未分开核算适用税率

跨区域经营未办理税务登记

优化核定征收的4个筹划建议

1. **动态监控机制**:建立收入成本台账,每月比对核定标准与实际经营数据 2. **税种联动管理**:统筹增值税、所得税、附加费的综合税负 3. **优惠政策叠加**:符合条件的纳税人可同步享受"六税两费"减征 4. **征收方式优化**:年收入500万以上的纳税人建议转为查账征收

专家视角:核定征收的发展趋势

随着金税四期系统的深化应用,核定征收将呈现三大趋势: 1. **精准化核定**:大数据分析将替代传统人工核定 2. **动态化调整**:征收率可能按季度动态更新 3. **行业化标准**:细分行业的核定利润率标准将陆续出台

纳税人应重点关注:

每季度终了后15日内报送经营情况报告

银行账户流水与申报数据的匹配度

成本费用的合规凭证管理

专业税筹师定制税务筹划方案!

复制微信号