个人独资企业个税怎么算?核定征收税率全解读,创业者必看!

如果你正经营着一家个人独资企业,或者打算注册一个,那你一定对“个人所得税”这件事特别关心,毕竟,钱赚到口袋里,最终要交多少税,直接关系到我们的实际收入,很多人听过“核定征收”这个词,感觉它能省税,但又迷迷糊糊,不清楚到底是怎么回事,税率到底怎么算。

别着急,今天我们就用最直白的大白话,把“个人独资企业个人所得税的核定征收”这件事,从头到尾、掰开揉碎了讲清楚,让你明明白白交税,安安心心赚钱。

第一幕:先搞清楚,你开的到底是不是“个人独资企业”?

这可不是废话,很多人分不清个人独资企业、个体工商户和一人有限公司,它们的税收待遇可是天差地别!

简单说:

- 个人独资企业:依法在中国境内设立,由一个自然人投资,财产为投资人个人所有,投资人以其个人财产对企业债务承担无限责任的经营实体,它是个“企业”,但不是“公司”,没有企业所得税。

- 个体工商户:法律地位更偏向于“自然人”,规模通常更小,同样缴纳经营所得个人所得税。

- 一人有限公司:它是“有限责任公司”,是公司法人,它需要先缴纳企业所得税,如果利润分给老板个人,老板还要再交一道股息红利的个人所得税。

我们今天的主角——个人独资企业,最大的税收特点就是:只交一道“经营所得”个人所得税,没有25%的企业所得税,这就为税收上的筹划提供了空间,也是“核定征收”政策主要适用的主体之一。

第二幕:核心概念:什么是“查账征收”和“核定征收”?

这是理解一切的关键,税务局向你征收个人所得税,主要有两种方法:

查账征收(主流方式) 顾名思义,查看你的账本”,这要求你的企业必须按照国家会计制度规定,设置账簿,根据合法、有效的凭证进行会计核算,你的应纳税所得额,就是用你的全年收入总额,减去成本、费用、损失以及允许扣除的税金等之后的余额。 公式:应纳税所得额 = 收入总额 - 成本 - 费用 - 损失 - 税金等 用这个“应纳税所得额”去对应5%-35%的五级超额累进税率表计算税款。 优点:能真实反映企业经营状况,多赚多交,少赚少交。 缺点:对财务核算要求高,必须账务清晰规范。

核定征收(特定情形下的征收方式) 这是一种在“你账目不清、无法准确核算”或者“符合税法规定的其他情形”时,税务局采用的一种简化征收管理办法,它不是“优惠政策”,而是一种“征收手段”。 税务局会根据你的行业、规模、地段等因素,核定一个应税所得率(也叫利润率),或者直接核定一个应纳税额。 公式(常用):应纳税所得额 = 收入总额 × 应税所得率 再用这个“核定的应纳税所得额”去对应5%-35%的税率表计算税款。 优点:计算简单,对财务要求相对较低,在某些情况下可能降低实际税负(尤其对于利润率较高的行业)。 缺点:缺乏灵活性,即使你亏本了,只要你有收入,也可能需要按核定方式交税。

第三幕:重头戏:核定征收下的个人所得税率到底怎么算?

现在进入最核心的部分,个人独资企业采用核定征收(通常是核定应税所得率方式),计算个人所得税分为两步:

第一步:确定你的“应税所得率” 这个率数不是固定的,由各省、自治区、直辖市税务局在国家标准范围内确定,国家给出的常见行业参考范围如下(具体一定要查询当地税务局最新公告):

- 工业、交通运输业、商业:5%-15%

- 建筑业、房地产开发业:7%-20%

- 饮食服务业:7%-25%

- 娱乐业:20%-40%

- 其他行业:10%-30%

你是做网络科技咨询的(属“其他行业”),当地税务局规定的应税所得率是10%,你今年营业收入是200万元。 你的核定应纳税所得额 = 200万 × 10% = 20万元。 这20万元,就相当于税务局“认定”的你这一年经营赚到的利润。

第二步:将“核定应纳税所得额”套入税率表计算 个人独资企业经营所得的个人所得税,适用下面这个五级超额累进税率表:

| 级数 | 全年应纳税所得额(元) | 税率(%) | 速算扣除数(元) |

|---|---|---|---|

| 1 | 不超过30000的部分 | 5 | 0 |

| 2 | 超过30000至90000的部分 | 10 | 1500 |

| 3 | 超过90000至300000的部分 | 20 | 10500 |

| 4 | 超过300000至500000的部分 | 30 | 40500 |

| 5 | 超过500000的部分 | 35 | 65500 |

接上面的例子,我们核定的应纳税所得额是20万元(正好落在第3级)。

计算过程:

-

方法一(分级计算):

- 不超过3万的部分:30000 × 5% = 1500元

- 超过3万至9万的部分(即60000元):60000 × 10% = 6000元

- 超过9万至20万的部分(即110000元):110000 × 20% = 22000元 总税款 = 1500 + 6000 + 22000 = 29500元

-

方法二(速算扣除法,更常用): 20万 × 20% - 10500 = 40000 - 10500 = 29500元

这家年收入200万的个人独资企业,在核定征收(应税所得率10%)下,最终需要缴纳的个人所得税约为 95万元。 综合税负率 = 2.95万 / 200万 ≈ 1.48%。

你可以直观地看到,由于核定的利润率(10%)可能低于企业实际利润率,并且计算基数(应纳税所得额)也变小了,最终税负可能显得比较低,这正是很多创业者关注核定征收的原因。

第四幕:细节与误区:你必须知道的那些事

-

不是你想核定就能核定:能否适用核定征收,决定权在税务局,通常适用于:

- 依照法律、行政法规的规定可以不设置账簿的;

- 依照法律、行政法规的规定应当设置但未设置账簿的;

- 擅自销毁账簿或者拒不提供纳税资料的;

- 虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的;

- 发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;

- 申报的计税依据明显偏低,又无正当理由的。 现实中,很多地方对新设立的小微企业、特定园区内的企业,会给予核定征收的便利。

-

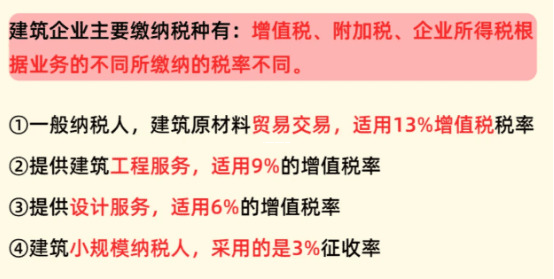

增值税及其附加另算:以上计算的只是个人所得税!个人独资企业只要发生经营业务,还需要缴纳增值税(小规模纳税人目前常有优惠政策,如季度30万以下免征)以及城市维护建设税、教育费附加等,这部分税是单独的,不能混淆。

-

“核定”不是“免税”:一定要摒弃这个错误观念,核定征收是为了方便征管,该交的税一分没少,只是计算方法不同,如果滥用核定征收进行所谓的“税务筹划”,比如虚开发票、分拆收入,将面临严重的税务风险,甚至被认定为偷税。

-

由“核定”转“查账”是趋势:近年来,随着税收监管的完善,国家正在逐步规范和收紧核定征收政策,尤其对于收入规模较大、明星网红、投资类合伙企业等,很多地方要求企业达到一定规模后,必须转为查账征收,不能把长期发展的希望完全寄托在核定征收上,规范财务才是正道。

-

汇算清缴:实行核定应税所得率方式的,投资者应在年度终了后规定时间内,根据实际经营额或税务机关核定的经营额,办理个人所得税年度汇算清缴,如果是核定应纳税额的方式,则按期缴纳即可,一般不进行汇算清缴。

第五幕:实战建议与总结

对于创业者来说,面对核定征收应该:

- 了解当地政策:注册前,详细咨询当地或目标园区税务局的现行政策,包括应税所得率、申请条件、年收入限额等。

- 评估自身情况:如果你的企业成本费用票难以取得,实际利润率远高于当地核定的应税所得率,那么核定征收可能对你有利,反之,如果你的企业实际利润很低甚至亏损,查账征收可能更划算(因为亏损可能无需交税)。

- 业务真实是第一生命线:无论哪种征收方式,都必须保证业务的真实性,所有的合同、资金流、发票和实际业务必须一致,在“金税四期”大数据监管下,任何违规操作都无处遁形。

- 目光长远,规范发展:初期如果符合条件,可以合法利用核定征收降低税负,但同时要有意识地建立规范的财务制度,取得合规票据,为未来可能转为查账征收或业务规模扩大做好准备。

个人独资企业的个人所得税核定征收,是税务局在特定条件下采用的一种简化计税方法,它通过“核定应税所得率”计算出应纳税所得额,再套用5%-35%的五级累进税率来计算税款,它的计算相对简单,在某些情况下能有效降低税负,但它并非一项可以随意滥用、长期依赖的税收优惠,作为创业者,理解其原理和细节,结合自身业务实际情况,在合法合规的前提下做出有利选择,并始终将业务真实和财务规范放在首位,这才是企业行稳致远的根本之道。

希望这篇长文能帮你拨开迷雾,对个人独资企业的个税问题有一个清晰、全面的认识,创业维艰,懂点财税,能让你的道路走得更加稳健踏实。

专业税筹师定制税务筹划方案!

复制微信号