核定征收后还需要交税吗?全面解析税务处理规则

核定征收作为我国税收征管的重要手段,其执行标准和后续税务处理一直是纳税人关注的焦点,本文将通过六个核心维度深入分析核定征收后的实际缴税义务,帮助纳税人准确理解政策内涵。

核定征收的本质特征解析

核定征收是税务机关针对特定纳税人实施的税收征管方式,主要适用于以下三类情况: 1. 会计账簿不健全或缺失 2. 成本费用凭证残缺不全 3. 申报依据明显偏低且无正当理由与查账征收的本质区别在于,核定征收采用"以核定代替申报"的模式,税务机关根据行业特征、经营规模等要素,通过以下三种方式确定应纳税额:

- 参照同类行业利润率

- 采用成本加合理费用方法

- 按照耗用原材料推算

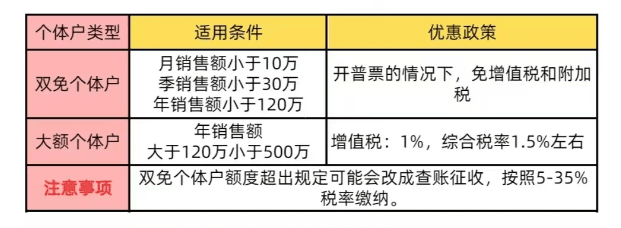

增值税的缴纳规则与注意事项

实行核定征收的纳税人仍需按规定缴纳增值税,具体规则如下: 1. 起征点政策:月销售额≤10万元的小规模纳税人免征增值税 2. 征收方式: - 定期定额户:按核定销售额×征收率计算 - 查定征收户:按实际经营情况调整税额 3. 发票管理:领用增值税专用发票需按开票金额即时缴税典型案例:某餐饮个体户核定月销售额8万元,实际开具发票9万元,需就超出部分补缴增值税。

企业所得税的特别处理规则

企业所得税核定征收分为两种方式: 1. 应税所得率核定: - 应纳税额=收入总额×应税所得率×适用税率 - 不同行业应税所得率区间为3%-30% 2. 定额核定:直接核定年度应纳税额关键要点:

- 核定期间不得享受小型微利企业优惠

- 成本费用不得税前扣除

- 跨期业务需特别处理

个人所得税的特殊处理要求

个体工商户个人所得税核定征收存在三大特点: 1. 征收方式: - 定期定额:适用于业务简单个体户 - 核定应税所得率:适用于成本核算困难户 2. 扣除项目: - 投资者费用扣除标准统一为6万元/年 - 不得扣除其他成本费用 3. 超额处理:实际收入超核定20%需主动申报附加税费的缴纳规则

无论采取何种征收方式,附加税费均需按规定缴纳: 1. 城市维护建设税:按实缴增值税的7%/5%/1% 2. 教育费附加:增值税的3% 3. 地方教育附加:增值税的2%特殊情形处理:

- 增值税免征时附加税费同步减免

- 代开发票时附加税费即时征收

常见误区与风险防范

纳税人在核定征收中需警惕以下五大误区: 1. 错误认知:"核定=免税" 2. 忽视超额申报义务 3. 混淆不同税种核定标准 4. 违规使用核定征收政策 5. 忽视后续管理要求

风险防范建议:

- 建立简易收支台账

- 定期比对抗税数据

- 及时办理超定额申报

- 关注政策调整动态

实务操作指引与建议

为确保税务合规,建议采取以下措施: 1. 准确区分核定类型: - 定期定额征收 - 核定应税所得率 - 核定应纳所得税额-

完善基础管理:

- 保留完整业务凭证

- 规范现金收支管理

- 建立简易核算体系

-

动态监控机制:

- 设置收入预警线(核定额的80%)

- 按月比对开票数据

- 季度经营状况分析

需要特别注意的是,2025年税收征管改革对核定征收提出新要求:

- 电子税务局自动监控开票数据

- 连续12个月超500万强制转为查账征收

- 推行"信用+风险"动态管理机制

纳税人应正确认识核定征收的"双刃剑"特性,既不要将其视为避税工具,也不必过度担忧税负压力,关键在于准确理解政策边界,建立适配的税务管理体系,在合规框架下实现税负优化,建议定期与主管税务机关沟通,及时获取最新政策解读,确保经营行为始终符合税收监管要求。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!