返还的个税手续费是否需要缴纳增值税?税率如何确定?

企业在履行个人所得税代扣代缴义务后,可从税务机关申请返还手续费,这一政策本是对企业代征工作的补偿,但近年来围绕其增值税处理争议不断,本文将从政策依据、适用税率、实务操作三个维度展开分析,帮助企业准确理解税收规则。

政策依据:手续费返还的增值税属性解析

根据财税[2016]36号文规定,企业取得的"手续费返还"属于增值税应税行为,文件明确将"代扣代缴、代收代缴税款手续费"归类于"商务辅助服务—经纪代理服务",这一分类基于以下逻辑:- 企业履行法定扣缴义务属于代理行为

- 税务机关支付的费用具有服务对价性质

- 手续费收入与企业日常经营活动相关

但需注意特殊情况:若企业属于行政事业单位且代扣行为属于法定义务,可依据国家税务总局公告2019年第31号申请免税,这一例外条款体现了政策对非营利主体的倾斜。

适用税率:一般纳税人与小规模纳税人差异

增值税税率适用需区分纳税人身份:一般纳税人:适用6%税率

- 计算公式:应纳税额=手续费收入/(1+6%)×6%

- 案例:某公司年度取得手续费返还10.6万元,应缴增值税=10.6/(1+6%)×6%=0.6万元

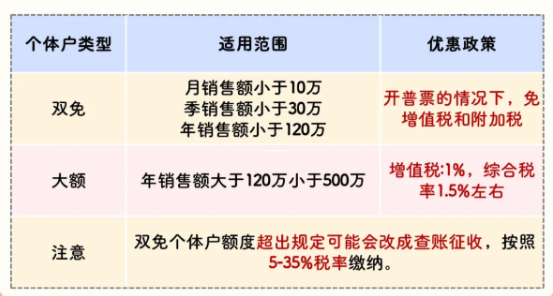

小规模纳税人:适用3%征收率(2025年减按1%)

- 计算公式:应纳税额=手续费收入/(1+3%)×3%

- 叠加优惠政策:月销售额10万元以下可享受免税

特殊情形处理:

- 兼营免税项目的企业需准确划分进项税额

- 跨地区经营企业需注意收入归属地规则

- 汇总纳税集团需统一核算标准

实务操作:从申报到账务的全流程指引

**申报操作要点**: 1. 一般纳税人填写《增值税纳税申报表附列资料(一)》第5栏 2. 小规模纳税人填报《增值税减免税申报明细表》 3. 开票处理建议开具"经纪代理服务"增值税普通发票

账务处理示范: 收到手续费时: 借:银行存款 10.6万元 贷:其他收益 10万元 贷:应交税费-应交增值税(销项税额)0.6万元

税务风险管理:

- 建立手续费专项核算台账

- 定期与扣缴明细核对金额

- 保存完税凭证备查

- 关注地方特殊政策(如深圳要求按"价外费用"处理)

常见误区与争议焦点解析

**误区一**:"财政返还"属于不征税收入 纠偏:根据国税函[2005]715号,只有指定用途的财政性资金才可适用不征税政策,手续费返还不符合此条件。误区二:代扣行为属于职务行为不应纳税 纠偏:最高法院判例(2019)最高法行申1042号明确:企业获得经济利益即产生纳税义务。

争议焦点:

- 手续费返还基数是否含税

- 跨年度手续费如何处理

- 追溯调整的合法性边界

税务筹划建议与风险提示

1. 优化纳税人身份选择:对年手续费超500万元的企业,建议拆分业务单元 2. 合理利用税收优惠:叠加小微企业普惠性减税政策 3. 加强合同管理:在劳务协议中明确税费承担条款 4. 建立风险预警机制:设置手续费收入占比警戒线(建议不超过营业收入的5%)典型案例警示:某上市公司因未申报手续费增值税被追缴税款并加收滞纳金,导致股价异常波动,该案例凸显税务合规的重要性。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!