个体户减半征个税申报指南,手把手教你轻松省钱!

“老王,听说今年个体户个税又能减半?我那小吃店去年赚了30来万,能享受不?具体咋申报啊?别让我跑冤枉路啊!”

好消息!国家为了支持咱个体户发展,确实延续了个人所得税减半征收的优惠!但想把这份实实在在的“税惠红包”稳稳揣进口袋,正确申报是关键,别担心,这份超详细的申报攻略,就是为你准备的!

先搞明白:啥是个体户个税减半优惠?我能享受吗?

简单说,就是符合条件的个体户老板,在计算经营所得要交的个人所得税时,国家给你打个对折! 这优惠力度可不小。

想享受这优惠,得同时满足仨条件:

- 身份得对: 你得是正经的个体工商户,个人独资企业、合伙企业的合伙人?抱歉,这次优惠暂时没覆盖到你们。

- 赚多赚少有讲究: 你的应纳税所得额(注意!不是总收入!) 要在200万元以内(含200万),这个“应纳税所得额”咋算?就是你一年经营下来的收入总额,减去成本、费用、损失以及允许扣除的其他支出(比如给员工交的社保)后剩下的利润,超过200万的部分,就不能享受减半了。

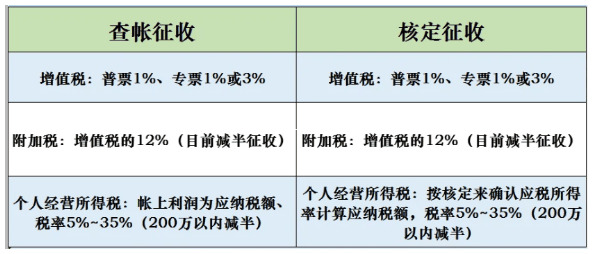

- 怎么“算税”很重要: 你的税必须是查账征收方式算出来的,如果你是税务局给你核定一个固定税额(核定征收),或者按固定比例(核定应税所得率) 来算税的,那这次优惠就跟你无缘了,想知道自己是哪种?看看你的税种核定通知书,或者直接问你的专管员最清楚。

举个栗子:

老王开面馆,2023年辛苦一年:

- 总收入:50万元

- 各项成本费用(房租、食材、水电、1个员工工资社保等):30万元

- 老王自己的生计费等扣除:6万元(这是税法允许扣除的)

- 老王的应纳税所得额 = 50万 - 30万 - 6万 = 14万元。

14万 < 200万,老王又是查账征收的个体户,妥妥地能享受减半优惠!

申报前准备:磨刀不误砍柴工

申报不是拍脑袋就干的事儿,准备工作做扎实,申报才能又快又准。

-

算清你的“赚钱底子”(应纳税所得额):

- 收集齐全所有单据: 进货发票、费用发票(房租、水电、运费、广告费等)、支付给员工的工资单和社保凭证、银行流水... 一个都不能少!平时养成好习惯,单据按时间或类别整理好。

- 准确核算收入: 所有卖出去的钱,甭管是现金、微信、支付宝还是银行卡,统统算进来。

- 精准归集成本费用: 跟做生意直接相关的、有合法凭证的花费,才能扣,自己家买台电视的钱?这可不能往里塞!搞不清哪些能扣?翻翻《个人所得税法》及其实施条例,或者咨询专业人士。

- 别忘了税法允许的扣除项: 像老王自己每年可以扣的6万(生计费、专项扣除、专项附加扣除等),别漏算!这个能直接减少你的“赚钱底子”。

- 最后算出应纳税所得额 = 收入总额 - 成本 - 费用 - 损失 - 税法允许的其他扣除。

-

准备好你的“身份证明”:

- 你的营业执照副本复印件(有统一社会信用代码)。

- 业主本人身份证复印件。

- 如果委托别人(比如会计)代办,还需要授权委托书和代办人身份证复印件。

-

确认你的征收方式(再次强调): 必须是“查账征收”!核定征收的老板们这次只能看看了。

-

了解申报时间(关键!别错过):

- 季度预缴: 在每年的1月、4月、7月、10月的15号之前(遇到节假日顺延),需要办理上一个季度的经营所得个人所得税预缴申报。季度预缴时就能享受减半优惠!

- 年度汇算清缴: 次年的3月31日之前,必须完成整个年度的经营所得个税汇算清缴,多退少补。汇算时系统会根据全年数据,再次准确计算并落实减半优惠。

申报实战:线上VS线下,手把手教学

(强烈推荐线上办理,方便快捷!)

电子税务局网站/APP(最常用!)

- 登录: 用营业执照上的统一社会信用代码和业主本人身份信息(或绑定的手机号/个税APP扫码),登录你所在地的电子税务局网站或官方APP(如“个人所得税”APP)。

- 找到申报入口:

- 季度预缴: 通常在“我要办税” -> “税费申报及缴纳” -> “定期定额户申报”或“查账征收个体工商户个人所得税月(季)度申报”类似菜单下,找带有“经营所得个人所得税月(季)度申报(A表)”字样的表。

- 年度汇算: 在“我要办税” -> “税费申报及缴纳” -> “经营所得个人所得税年度申报(B表)”。

- 填写申报表:

- 系统通常会带出你的基本信息,仔细核对。

- 关键步骤: 在填写“应纳税所得额”或计算税款的相关栏次时,系统一般会自动判断你是否符合减半条件(主要是所得额是否≤200万)并自动按减半政策计算税款! 你只需要确保前面填入的收入、成本费用数据准确无误。

- 仔细看! 在税款计算部分,通常会有一行明确写着“减免税额”或“享受减半政策减免税额”,金额就是你原本该交税额的一半,最终的“应补(退)税额”就是享受优惠后实际要交的钱。

- 核对与提交: 务必反复核对所有填写的数据,特别是收入、成本费用和最终的应纳税额、减免额、应补(退)税额,确认无误后,点击“申报”或“提交”。

- 缴纳税款(如果需要): 如果申报结果显示需要补税,系统会提示你在线缴款(支持银联、三方支付等),如果是退税,年度汇算清缴后,税款会按规定退到你指定的银行账户。

线下办税服务厅(适合不方便线上操作或有复杂情况)

- 预约(推荐): 很多地方需要提前通过电子税务局、电话或微信预约,避免排队。

- 带齐资料:

- 填写好的《个人所得税经营所得纳税申报表(A表)》(季度预缴)或《个人所得税经营所得纳税申报表(B表)》(年度汇算)。重点!在申报表上找到“减免税额”栏次,手动计算并填写你享受减半优惠的金额(即应纳税额的一半)。 如果不会算,带上你的利润计算表,现场咨询工作人员。

- 营业执照副本复印件(加盖公章)。

- 业主身份证原件及复印件。

- 经办人身份证原件及复印件(如委托办理)。

- 授权委托书(如委托办理)。

- 证明你收入、成本费用的相关账册、凭证(虽然可能不要求当场提供,但备查用,计算依据要清晰)。

- 现场办理: 到预约的办税服务厅,取号排队,将资料交给工作人员,说明你要申报经营所得个税并享受减半征收优惠,工作人员会审核你的资料,特别是你填写的减免税额是否正确。

- 确认与缴税/退税: 审核通过后,工作人员会出具缴税凭证或退税文书,如果需要补税,现场刷卡或去银行缴纳;如果是退税,按流程办理。

个体户老板们最关心的几个问题

-

问:我在季度预缴时没享受减半,或者享受错了,年度汇算还能补救吗?

答:完全没问题! 年度汇算清缴就是用来“算总账”的,只要你全年应纳税所得额≤200万且是查账征收,汇算时系统会自动汇总全年数据,重新准确计算全年应享受的减半优惠总额,多缴的税会退给你,少缴的则需要补上(但一般季度预缴时系统都会自动计算,错的可能性不大)。 -

问:我有好几家个体户,每家所得额都不超200万,能分别享受减半吗?

答:很遗憾,不能。 这个200万的限额,是针对同一个老板(业主)名下所有查账征收个体户的应纳税所得额加总计算的!比如你开了A店和B店,A店赚了150万,B店赚了80万,合计230万 > 200万,那么超过200万的部分(30万)就不能享受减半了,合并计算时要特别注意! -

问:我听说“六税两费”也有减征,跟这个个税减半是一回事吗?

答:不是一回事! 这是两个不同的优惠,个税减半是针对个体工商户经营所得个人所得税这一项,而“六税两费”(资源税、城建税、房产税、城镇土地使用税、印花税、耕地占用税和教育费附加、地方教育附加)的减征是面向小规模纳税人、小微企业和个体工商户的,主要是地方税费,个体户如果符合条件,两个优惠可以同时享受! 别漏了。 -

问:我去年亏钱了,还要申报吗?还能享受优惠吗?

答:亏损了也要按时进行季度预缴和年度汇算申报! 在申报表上如实填写你的亏损额(负数),亏损自然不用交税,但申报是法定义务,亏损额可以结转以后年度弥补(一般5年内),亏损本身不涉及享受这个减半优惠(因为没税可减),但按规定申报非常重要。

真实案例解析:老王面馆的减税账

背景: 老王的面馆,2023年查账征收,全年总收入50万,总成本费用30万,业主扣除(生计费等)6万。

计算:

- 应纳税所得额 = 50万 - 30万 - 6万 = 14万元。

- 计算全年应纳税额(未享受优惠):

- 经营所得个税是超额累进税率:

- 不超过3万部分:税率5% → 3万 * 5% = 1500元

- 超过3万至9万部分:税率10% → (9万-3万) * 10% = 6000元

- 超过9万至30万部分:税率20% → (14万-9万) * 20% = 10000元

- 合计应纳税额 = 1500 + 6000 + 10000 = 17500元。

- 经营所得个税是超额累进税率:

- *享受减半优惠:减免税额 = 17500元 50% = 8750元。**

- 最终实际应缴税额 = 17500元 - 8750元 = 8750元。

结果: 老王因为享受了个税减半征收优惠,全年直接省下了8750元! 这笔钱足够他更新一批厨房设备,或者给家人包个大红包了!

温馨提示:个体户减税申报,这些坑别踩!

- 混淆“收入”和“所得”: 切记!优惠看的是应纳税所得额(利润),不是总收入,收入再高,如果成本费用也高,所得额低,也可能享受优惠;反之,收入不高但成本没票,所得额高,也可能超200万而无法享受。

- 忽视征收方式: 如果你是核定征收(定期定额或定率),再眼红也没用,政策明确规定只适用查账征收个体户,想享受?可以考虑次年申请转为查账征收(需符合条件并建账)。

- 凭证不全,成本费用“拍脑袋”: 没有合法有效的发票、凭证,你的成本费用税务局可能不认!该扣的扣不了,你的“所得额”就会虚高,可能导致无法享受优惠甚至多缴税,平时一定保管好所有经营相关票据!

- 错过申报期: 季度预缴截止15号,年度汇算截止3月31号!逾期不仅可能产生滞纳金(每天万分之五),还可能影响信用,定个手机提醒,千万别误事。

- “减免税额”栏次忘填或填错(线下申报): 如果去大厅填纸质表,务必在申报表的“减免税额”栏次,准确填写计算出的减半金额,不填或者填错,优惠可就“飞”了。

- 不进行年度汇算清缴: 季度预缴享受了优惠,年度汇算觉得麻烦就不报了?不行!年度汇算是最终确认,可能涉及退税或补税(比如年中情况有变化),是法定程序,必须完成。

个体户朋友们,国家给咱的这份“税惠红包”,核心就是“应纳税所得额200万以内”和“查账征收”这两把钥匙,把账算清楚、把票保管好、按时准确申报,这减半的“真金白银”就能踏踏实实落袋!

如果看完心里还是有点打鼓,特别是账务处理上,别犹豫,找个靠谱的财税顾问帮把手,省下的税钱,足够支付这点咨询费了,毕竟,专业的事交给专业的人,咱专心把生意做大做强,才是硬道理!

专业税筹师定制税务筹划方案!

复制微信号